少額から手軽に不動産投資ができる不動産クラウドファンディングが注目を集めています。

しかし、サービスごとに最低投資額や利回り、運営会社の信頼性が異なるため、「どこを選べばいいのか分からない」「口コミや評判が気になる」という方も多いのではないでしょうか。

特に、安全性・リスク管理・運用実績は、投資先を選ぶ上で重要なポイントです。

そこで本記事では、不動産クラウドファンディングのおすすめサービスを比較し、口コミ・評判を交えたランキング形式で厳選して紹介します。

初めての方から経験者まで、自分に合った投資サービスを見つけるための参考にしてください。

※本コンテンツはプロモーション(PR)を含みます。また、詳しい最新情報に関しては必ず公式サイトをご確認ください。料金は特段の表示がない限りは全て税込表記です。

おすすめの不動産クラウドファンディング比較一覧

まず、次章から紹介するおすすめの不動産クラウドファンディングを一覧にしました。

クリックすると公式サイトに飛べるようにしているので、気になる不動産クラウドファンディングがあれば、ぜひチェックしてみてください。

不動産クラウドファンディングおすすめ比較ランキング16選【口コミ・評判あり】

おすすめの不動産クラウドファンディングについて、もう一度一覧にしておきます。クリックすると該当箇所へ飛べるので、気になるクラウドファンディングはチェックしてみてください。

①COZUCHI|年利4~13%程度の高い利回りが魅力で途中解約が可能

おすすめ度: 5.0

おすすめポイント

- 不動産証券化のコンサルティング会社が選んだ高品質な物件に投資できる

- 配当利回りに上限がなく、フェアに利益を分配

- 年利率4~13%程度の高い利回り

- 途中解約が可能でいつでも換金できる

- 平均運用期間は11.2ヶ月と投資資金を短期間で回収できる

『COZUCHI』は、LAETOLI株式会社が運営する不動産クラウドファンディングです。

LAETOLI株式会社は、不動産証券化のコンサルティング業務や、不動産小口化商品の組成と販売を展開する不動産会社で、COZUCHI以外にも、「KABUKI X」というNFTやブロックチェーンを活用したサービスや、「TREE X」というクラウドファンディングのシステムも提供しています。

COZUCHIを利用すれば、経験を積んだプロが選んだ物件に投資できるので、より確実なリターンが期待できます。

優先劣後方式を採用しており、損失が出た場合、一定の損失割合までは運営会社が先に損失を負担してくれるので、投資家に有利な内容で投資できます。また、一般的な不動産クラウドファンディングでは、優先出資者に優先的に配当される一方で、配当利回りに上限が設定されているケースが多いです。

その点、COZUCHIでは優先出資者に優先的に配当されることはもちろんのこと、配当利回りに上限がなく、フェアに利益を分配しています。

ローリスクな商品設計を重要視しながらも、出資者により高いリターンの年利率4~13%程度のハイリターンを実現できるようサービス開発を行っています。

出資は1万円と少額から投資でき、途中解約が可能でいつでも換金できます。途中解約できる不動産クラウドファンディングは少ないですし、平均運用期間は11.2ヶ月と短期間で回収もできるので、ぜひ気軽に登録してみてください。

COZUCHIの基本情報

| 運営会社 | LAETOLI株式会社 |

| 想定利回り | 約4%〜13% |

| 最低投資金額 | 1万円 |

| 手数料 | ・月1回まで無料 ・2回目以降:一律330円(換金手数料のみ) |

| 運用期間 |

平均11.2ヶ月 (途中解約も可能) |

| 運用実績 | 〇 |

| 公式サイト | https://cozuchi.com/ |

COZUCHIの口コミ・評判

-

-

COZUCHI(コヅチ)の口コミ・評判は怪しい?詐欺の噂や危ないとの声を調査

②TECROWD|平均利回り10%以上の海外・新興国の不動産に投資できる

おすすめ度: 5.0

おすすめポイント

- 投資先はリターンが大きい中央アジア新興国の不動産に投資できる

- 平均利回り10.3%と驚異の高水準で中には11.5%のファンドも

- 円建て化を実施することで為替変動によるリスクを回避している

- マスターリース契約で空室リスク対策あり

- 運営会社が世界的不動産開発のグループ企業で信頼性が高い

『TECROWD』は、TECRA株式会社が運営する不動産クラウドファンディングです。

運営会社のTECRA株式会社はインベスコアグループに属する企業で、長年モンゴルにて金融業や不動産開発業を行ってきている大企業です。

イタリアの国際的格付機関であるMFR Rating Committeeから中央アジア企業としては非常に稀、モンゴル企業としては史上初である「A-High」という非常に高い格付けを取得しています。

そのため、経済成長が著しい中央アジア新興国の不動産に投資することが可能で、取り扱う不動産は、新興国の富裕層向け高級住宅や複合商業型オフィスビルが中心で、特にモンゴルやカザフスタンを中心とした中央アジアのエリアが多いです。

立地の問題で手が出しにくかった海外不動産投資ですが、TECROWDを利用することで、間接的に少額から海外不動産へ投資できます。

平均利回りは10.3%と驚異の高水準で、中には11.5%の利回りを出せています。

海外不動産は為替リスクも心配ですが、TECROWDでは本業を活かし、海外ファンドにおける物件取得費用、運用費用、分配金などの円建て化を実施することで為替変動によるリスクを回避しています。

「優先劣後方式を採用」・「マスターリース契約で空室リスク対策あり」と想定し得るリスクを可能な限り排除することができる仕組みを整っているため、海外不動産に投資して高い利回りを狙いたい方は、ぜひチェックしてみてください。

TECROWDの基本情報

| 運営会社 | TECRA株式会社 |

| 想定利回り | 平均10.3% |

| 最低投資金額 | 1万円 |

| 手数料 | 入出金の振込手数料のみ |

| 運用期間 |

4~30ヶ月 |

| 運用実績 | ◎ |

| 公式サイト | https://tecrowd.jp/ |

TECROWDの口コミ・評判

-

-

TECROWD(テクラウド)の口コミ・評判は?怪しい・買えないとの声を調査

③みらファン|業界では珍しい商業エリアの地方物件に投資できる

おすすめ度: 5.0

おすすめポイント

- 業界では珍しい分散投資が可能な地方物件に特化したサービス

- リスクが低くなる優先劣後方式を採用し1口1万円から投資可能

- 更新時点で元本割れはなく全案件にて予定通りの利回りを実現

- 過去の案件では想定利回りが年利5.5%~8.0%と比較高め

- 投資期間が1年以内の案件が多く安定的な収益を見込める

『みらファン』は、業界では珍しい商業エリアの地方物件に投資できる不動産クラウドファンディングです。

多くの不動産クラウドファンディングでは、投資先は東京23区を中心とした都心部が多くなっておりますが、みらファンでは、名古屋、栃木、群馬など商業エリアの地方物件に投資ができ、リスクを抑えた分散投資が可能です。

また、1口1万円からの投資が可能のため、不動産投資を始めたいものの、大きな初期資金を用意できない人でも気軽に参加できます。また、複数のプロジェクトに少額ずつ投資することで、リスク分散も図れます。

加えて優先劣後方式を採用することでにリスク保護をしています。 これまでのファンドはすべて優先劣後方式を採用し、劣後出資比率も20%を維持しています。

これは不動産の売却額が出資総額を下回っても、20%までの価格下落なら投資家の元本に影響しないことを意味しています。

不動産のプロが知識と経験を元に精緻な査定を行い、想定外の補修費用が発生するようなことが無いよう適切な価格で取得していることも安心材料です。

そして、過去の案件では想定利回りが年利5.5%~8.0%と、他の主要なプラットフォームと比較しても高い水準となっています。リスクの低い賃料収入などから得られる利益を配当金に充てているサービスの中では高い利回りを実現しています。

みらファンでは、投資期間が1年以内の案件が多く、過去実績として運用終了の翌日に償還している案件もあります。登録自体は無料でできるため、少しでも気になる方は、ぜひ無料登録してみてください。

みらファンの基本情報

| 運営会社 | 株式会社みらいアセット |

| 想定利回り | 年利5.5%~8.0% |

| 最低投資金額 | 1万円 |

| 手数料 | ・GMOあおぞらネット銀行からの振込は無料 ・上記以外は出資者が振込手数料負担 |

| 運用期間 |

1年以内 |

| 運用実績 | 〇 |

| 公式サイト | https://www.miraihd.jp/mirafun/lp/ |

みらファンの口コミ・評判

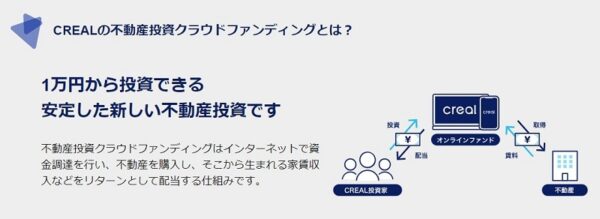

④CREAL|上場企業運営で多種多様な大型不動産に投資できる

おすすめ度: 5.0

おすすめポイント

- 基本手数料が無料で配当額を満額で受領できる

- 年率約4〜5.5%の高い利回りを実現

- ホテル・オフィス・保育園・学校・物流施設など大型案件にも投資できる

- 投資家を保護する仕組みが整っている(分別管理・マスターリース)

- 上場企業が運営しており、限りなく貸し倒れリスクがない

『CREAL』は、東証グロース上場企業であるクリアル株式会社が運営する不動産クラウドファンディングです。

上場企業は一定の資本力、外部監査、反社会勢力の交際がないかなどの審査を受けているため、社会的信用そして財務力において一定の基準をクリアしています。それだけに、倒産という自体には陥りにくく、また投資家に対して不正行為を働く可能性が低いです。

最低投資額1万円~始めることができ、基本手数料が無料です。同じような不動産投資では様々な手数料が発生するのが、大きな損失となることもありますが、CREALでは全て無料となっています。

利回りは、年利率4〜5.5%程度のハイリターンを実現しています。利回りが高ければ高いほど利息も多くもらえるため、配当金が高くなり儲けることができます。企業が通常銀行から融資を得る場合は、利息がかなり安くなっており企業も返済しやすいです。

そして、大きなメリットと感じるのが多種多様な大型不動産に投資できる点です。多くの不動産クラウドファンディングでは、居住用マンションだけという場合が多いですが、CREALではホテルやオフィスはもちろん、保育園や学校、物流施設など多種多様な投資先を選べます。

個人では、上記のような大規模なファンドにローリスクで投資できる機会は少ないので、大規模投資にローリスクで参加したい方は、ぜひ投資してみてください。

「分別管理」や「マスターリース契約」といった投資家を保護する仕組みも豊富です。CREALは業界内でも人気、実績共に屈指のサービスなので、迷ったらCREALを選んでおけば間違いないでしょう。

CREALの基本情報

| 運営会社 | クリアル株式会社 |

| 想定利回り | 4〜5.5% |

| 最低投資金額 | 1万円 |

| 手数料 | 全て無料 |

| 運用期間 |

8ヶ月〜18ヶ月 |

| 運用実績 | ◎ |

| 公式サイト | https://creal.jp/ |

CREALの口コミ・評判

-

-

CREAL(クリアル)の口コミ・評判は?やばい・投資できないとの声を調査

⑤Rimple|上場企業運営で東京23区の居住用マンションに投資可能

おすすめ度: 5.0

おすすめポイント

- 東証プライム上場企業が運営しており信頼性が高い

- 優先劣後方式を採用しているためリスクが低い

- 投資資金を短期間で回収できる(6ヶ月〜12ヶ月のものが多い)

- 東京23区の良質な投資用マンションに投資できる

- 利回り4%~5%前後と高利回りが期待できる

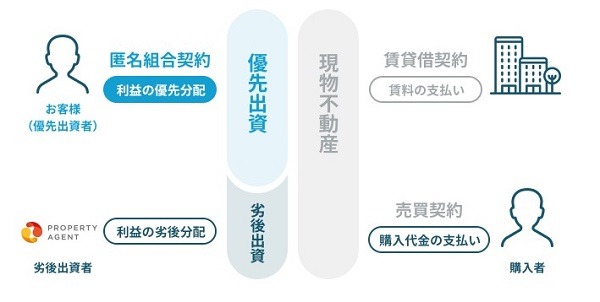

『Rimple』は、東証プライム市場に上場しているプロパティエージェントが運営する不動産クラウドファンディングです。

投資案件は、秋葉原、新宿、祐天寺など東京23区の投資用マンションが中心です。東京23区の物件は、稼働率が安定しやすく景気に左右されにくいので、ローリスク・ミドルリターンを狙って投資したい方におすすめです。

また、優先劣後方式を採用しているため、損失が出た場合、一定の損失割合までは運営会社が先に損失を負担してくれるので、投資家に有利な内容といえます。

利回りは4%~5%前後と高収益が期待できます。これは一般的な不動産クラウドファンディングよりも比較的高利回りです。利回りが比較的高めなので、ある程度収益を狙えるという点もメリットとなるでしょう。

また、募集案件には6ヶ月〜12ヶ月のものが多く、比較的短期間で投資金額を回収することが可能です。運用期間が短いので出資金の償還も早いです。償還された資金をさらに次のファンドに素早く出資できるなど、資金の回転が良くなるメリットもあります。

最低投資額1万円~始めることができるので、上場企業運営の信頼できる投資先で少額から投資したい初心者にもおすすめです。

Rimpleの基本情報

| 運営会社 | プロパティエージェント株式会社 |

| 想定利回り | 3%〜5% |

| 最低投資金額 | 1万円 |

| 手数料 | 出資金を入金する際の振込手数料のみ |

| 運用期間 |

6ヶ月〜12ヶ月 |

| 運用実績 | ◎ |

| 公式サイト | https://funding.propertyagent.co.jp/ |

Rimpleの口コミ・評判

-

-

Rimple(リンプル)の口コミ・評判は?特徴やメリット・デメリットを解説

⑥大家どっとこむ|運用中でも現金引き落としが可能で優待制度が嬉しい

おすすめ度: 5.0

おすすめポイント

- 最低1万円と少額から投資が可能

- 優先劣後方式の採用しているため投資リスクが低い

- 運用中でも現金引き落としが可能

- 年利4%と平均利回りが高い(中には8~10%のファンドも)

- キャッシュバックという株主優待がある

『大家どっとこむ』は、株式会社グローベルスが運営する不動産クラウドファンディングです。

最低投資額1万円~始めることができ、現物不動産投資とは異なり、多額な初期費用、住宅ローンを組むなど負債を背負う必要がないため、失敗リスクを軽減したい方やまずは1万円を投じて利便性を確かめてみたいという方におすすめです。

優先劣後方式を採用しており、仮に不動産の収益が減ることや価格が下がることがあっても、先に損失を被るのは大家どっとこむの運営側です。

劣後出資金の割合は、案件全体額のおよそ3割に相当します。物件案件がもし損失を被っても、会社出資額分までなら投資家の出資金をマイナスにすることなく、物件運用・管理が行えます。

また、他社にはない特徴は、STOスキームというブロックチェーン技術を採用していることです。STOスキームを導入しているおかげで、運用期間中に現金が必要になっても口座内から引き落としができます。

平均利回りは、平均約4%前後、中には利回りが8.0%や10.0%のものもあります。これは一般的な不動産クラウドファンディングよりも比較的高利回りです。

大家どっとこむを運営している会社の親会社が発券している株券を1株でも持っていれば、物件案件に投じた金額に応じて1%のキャッシュバックが得られるという株主優待もあるので、興味がある方は、ぜひ投資を検討してみてください。

大家どっとこむの基本情報

| 運営会社 | 株式会社グローベルス |

| 想定利回り | 平均4% (8%〜10%程度のものも) |

| 最低投資金額 | 1万円 |

| 手数料 | ・会員登録:無料 ・口座開設:無料 ・振込手数料:無料(GMOあおぞらネット銀行) ・振込手数料:145円(GMOあおぞらネット銀行以外) |

| 運用期間 |

3ヶ月〜12ヵ月 |

| 運用実績 | 〇 |

| 公式サイト | https://cf-ooya.com/ |

大家どっとこむの口コミ・評判

-

-

大家どっとこむの口コミ・評判は?特徴やメリット・デメリットを解説

⑦OwnersBook|運営元が上場企業グループでエクイティ型なら約7%の高利回り

おすすめ度: 4.5

おすすめポイント

- 運営元が上場企業の100%子会社で不動産のプロ集団

- 優先投資枠で一般の投資家よりも優先的に投資ができる

- 手数料が無料な費目が多く業界内では安め

- 案件タイプは2種類で貸付型案件は全案件不動産担保付き

- エクイティ型なら7%程度の利回りが期待できる

『OwnersBook』は、上場企業の100%子会社であるロードスターインベストメンツ株式会社が運営する不動産クラウドファンディングです。

親会社は2017年には東証マザーズに上場しています。投資運用業や金融商品取引業など幅広い免許や登録を受けた会社で、不動産投資・運営など豊富な知識・経験を有しています。OwnersBookの案件も、不動産投資・運営のプロが厳選した物件を提供しています。

OwnersBookの参加方法には主に貸付型とエクイティ型の2タイプあります。

貸付型は、ク集めた資金を使い、お金を借りたい企業に対し、不動産等を担保として融資する方法です。エクイティ型は、クラウドファンディングで集めた資金を使い、単数または複数の特別目的会社(SPC)を経由して、不動産信託受益権や出資持分等を取得します。

通常案件の利回りが3%、高くても5%ほどなのに対し、年利7%以上のものがあるのがエクイティ型です。

OwnersBookでは、最低投資額1万円~始めることができますし、手数料も安く、会員登録・口座開設・口座維持・取引手数料が無料なので、余計なコストを掛けずに投資できます。

OwnersBookの基本情報

| 運営会社 | ロードスターインベストメンツ株式会社 ※東証マザーズ上場企業の100%子会社 |

| 想定利回り | 3%〜5% (エクイティ型なら7%) |

| 最低投資金額 | 1万円~ |

| 手数料 | ・会員登録:無料 ・口座開設:無料 ・案件取引:無料 ・入金:自己負担 ・出金:330円 |

| 運用期間 |

3ヶ月〜37ヶ月 |

| 運用実績 | ◎ |

| 公式サイト | https://www.ownersbook.jp/ |

OwnersBookの口コミ・評判

-

-

OwnersBook(オーナーズブック)の口コミ・評判は?出金手数料・貸し倒れリスクを解説

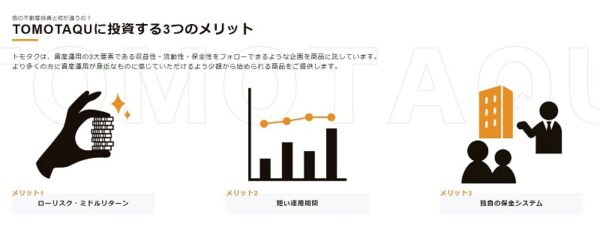

⑧TOMOTAQU|首都圏のサブリース物件に投資でき平均利回り約6%

おすすめ度: 4.5

おすすめポイント

- 運用期間は数ヶ月から2年程度と幅広いニーズに対応している

- 第三者とのマスターリース(サブリース)契約を結んでおり安定性が高い

- 1口10万円から少額から投資できる

- 独自のポイントシステムがある

- 平均利回り6%程度と高利回りが期待できる

『TOMOTAQU』は、株式会社イーダブルジーが運営する不動産クラウドファンディングです。

株式会社イーダブルジーは、首都圏を中心に、区分マンションや一棟レジデンス、戸建て、土地など、さまざまな不動産の売買・仲介・賃貸をおこなっています。独自の販売戦略スキームにより、スピーディーな取引をおこなう不動産会社です。

TOMOTAQUの案件は、すべて優先出資90%、劣後出資10%で運営されており、TOMOTAQUには優先劣後システムが導入されており、優先出資者である投資家の元本の安全性を高めています。

そのため、万が一、投資先の不動産の評価額が下落した場合でも、10%までであれば投資家の元本には影響はありません。

また、全ての商品に対して第三者とのマスターリース(サブリース)契約を締結しており、空室が発生しても一定の賃料が保証されるので、投資家に支払う分配金が減少する可能性が減ります。

そのため、元本や配当を確実に保証するものではありませんが、想定し得るリスクを可能な限り排除することができます。

1口10万円からと購入しやすいファンドですし、「トモタクポイント」という独自のポイントシステムが導入されています。新規会員登録やファンドの出資などのタイミングで付与され、貯まったポイントは出資金として利用することが可能です。

また、運用期間が3ヶ月から3年を目処に企画されており、運用期間の短い数か月程度のファンドから数年運用するファンドまで、幅広い運用期間の案件を組成しています。

TOMOTAQUの基本情報

| 運営会社 | 株式会社イーダブルジー |

| 想定利回り | 6%〜7% |

| 最低投資金額 | 10万円 |

| 手数料 | ・会員登録:無料 ・口座開設:無料 ・入金:投資家負担 ・出金:投資家負担 ・払戻:初回無料 / 2回目以降は145円 |

| 運用期間 |

3ヶ月~3年 |

| 運用実績 | 〇 |

| 公式サイト | https://www.tomotaqu.com/ |

TOMOTAQUの口コミ・評判

-

-

TOMOTAQU(トモタク)の口コミ・評判は?出金手数料や元本割れリスクを調査

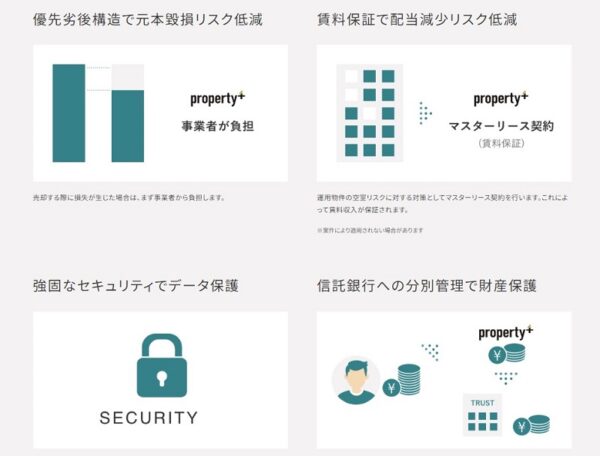

⑨プロパティプラス|飯田グループのデザイナーズマンションに投資可能

おすすめ度: 4.5

おすすめポイント

- 収益性が高い自社のデザイナーズマンションに投資できる

- 安⼼の大手不動産会社「飯⽥グループ」が投資先を提供している

- 安⼼して投資できるよう限りなくリスク軽減策を講じている

- 会員同士なら出資分を譲渡できる(中途解約ができる)

- 賃料保証で配当減少リスクを低減している

『プロパティプラス』は、東証プライム上場企業の飯田グループホールディングスのグループ企業である㈱リビングコーポレーションが運営している不動産クラウドファンディングです。

提供元であるリビングコーポレーションが所属する飯⽥グループホールディングスは、1⽇に約120⼾・1年間で約46,000⼾以上の家を提供しています。これは、⽇本全国で分譲⼾建住宅を購⼊された⽅々の約30%が当社グループから家を選んでいただいている計算になります。

プロパティプラスで提供されているファンドの投資対象は、運営会社の自社物件となっており、デザイナーズマンションです。投資用デザインマンション(quador/Branche)は、政令指定都市を中心に全国規模で商品開発を行っており、300棟以上の供給実績を誇るシリーズです。

主要都市に駅徒歩10分以内の好立地でありながら、高い人気を誇るデザイナーズマンションを提供しており、機関投資家や個人投資家 など幅広い方から支持を集めています。

「優先劣後構造」・「賃料保証」・「強固なセキュリティ」・「信託銀行への分別管理」など、安⼼して投資できるよう限りなく投資リスクの軽減策が多数講じられています。

プロパティプラスでは、会員同士で出資分の分譲を行うことができます。譲渡のために手数料は発生しますが、どうしてもお金が急ぎで必要になっときは、出資分の譲渡を検討しましょう。

最低投資金額は1口1万円の少額からできるので、ぜひ気軽に登録してみてください。

プロパティプラスの基本情報

| 運営会社 | 株式会社リビングコーポレーション |

| 想定利回り | 3.2%〜10% |

| 最低投資金額 | 1万円 |

| 手数料 | 全て無料 |

| 運用期間 |

3ヶ月〜 |

| 運用実績 | 〇 |

| 公式サイト | https://propertyplus.jp/ |

プロパティプラスの口コミ・評判

-

-

property+(プロパティプラス)の口コミ・評判は?特徴や体験談を解説

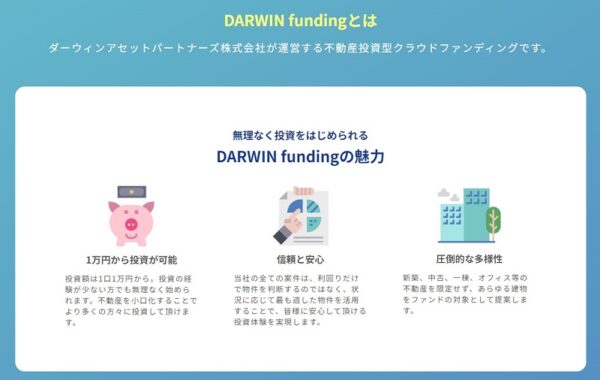

⑩ダーウィンファンディング|幅広い不動産ファンドに投資できる

おすすめ度: 4.5

おすすめポイント

- 最低1口1万円の少額から投資できる

- 優先劣後方式を採用しており最大限のリスクヘッジをしている

- 新築・中古・一棟・オフィスまで幅広い不動産に投資できる

- 年利4.5〜8%程度と利回りが高い

- 運用期間が短いので短期間で回収可能(運用期間:2~3ヶ月)

『ダーウィンファンディング』は、1口1万円から投資できる不動産クラウドファンディングです。

運営会社であるダーウィンアセットパートナーズ株式会社は、不動産の販売実績として、累計販売戸数「700戸以上」という確かな実績があり、多くの方に選ばれ続けています。

本業を活かした幅広い不動産をファンドを扱っているのが特徴で、新築・中古・一棟・オフィスまで多様で、特に価値が下がりにくい都心物件を多く扱っています。

数多くの業界実績がある運営会社であり、これから幅広い不動産案件をファンドとして扱う方向ということで分散投資も可能でリスク軽減に繋がります。

利回りも「4~7%」であり、第一号案件の利回りは「8%」です。そのため、高い分配金がほしい方におすすめです。

また、運用期間は「2〜3ヶ月」と短い傾向にあり、運用のリスクを抑えられて、換金もしやすいです。多くの不動産投資型クラウドファンディングでは、運用期間が偏っているサービスが多いです。その点、幅広い運用スタイルの投資家も利用できる内容になっています。

優先劣後方式を採用しており、投資家のリスク軽減もしているので、ぜひ気軽に登録してみてください。

ダーウィンファンディングの基本情報

| 運営会社 | ダーウィンアセットパートナーズ株式会社 |

| 想定利回り | 4.5〜8%程度 |

| 最低投資金額 | 1万円 |

| 手数料 | 出資金の振込手数料のみ |

| 運用期間 |

2ヶ月〜1年半 |

| 運用実績 | 〇 |

| 公式サイト | https://darwinfunding.com/ |

ダーウィンファンディングの口コミ・評判

-

-

ダーウィンファンディングの口コミ・評判は?メリット・デメリットを解説

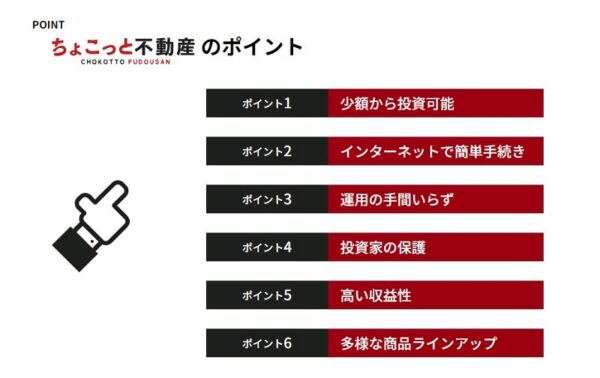

⑪ちょこっと不動産|運用期間が短めのキャピタル型案件が中心

おすすめ度: 4.5

おすすめポイント

- 最低1口1万円の少額から投資できる

- 優先劣後方式を採用しているため、リスクヘッジができている

- マスターリース契約で投資家のリスクを低減

- 年利4~7%程度のミドルリターンを実現

- 運用期間が短めのキャピタル型案件が中心

『ちょこっと不動産』は、株式会社良栄が運営する不動産クラウドファンディングです。

運営会社である良栄は、不動産開発・賃貸事業において長年の実績がある不動産会社です。市場分析や用地取得・施工からアフターサービスまでを一貫して行っていて、そのノウハウを活かした不動産ファンド事業として「ちょこっと不動産」を運営しています。

投資先は、レジデンスやオフィスビル、テナントビル、店舗などで、運用期間は4ヶ月~12ヶ月と短期間のファンドが多く、短期間で投資回収できる点がメリットです。最低投資額1万円~始めることができ、年利4~7%程度のミドルターンを実現しています。

また、優先劣後方式やマスターリース契約などの仕組みを採用し、投資家へのリスクを限りなく軽減しています。

ちょこっと不動産は、歴としては浅めですが、過去全て元本割れすることなく出資金の償還がなされ、想定利回り通りの配当が行われています。計画された想定利回りを外すことなく、安定した運用を続けている実績があります。

ちょこっと不動産の基本情報

| 運営会社 | 株式会社良栄 |

| 想定利回り | 約4%〜7% |

| 最低投資金額 | 1万円 |

| 手数料 | ・契約事務手数料:無料 ・譲渡事務手数料:11,000円 ・相続事務手数料:11,000円 ・出金手数料:GMOあおぞらネット銀行の場合145円(それ以外は無料) |

| 運用期間 |

4ヶ月〜12ヶ月 |

| 運用実績 | 〇 |

| 公式サイト | https://chokotto-fudousan.jp/ |

ちょこっと不動産の口コミ・評判

-

-

ちょこっと不動産の口コミ・評判は?特徴やメリット・デメリットを解説

⑫Victory Fund|大型案件が中心で短期間案件の高利回りが魅力

おすすめ度: 4.5

おすすめポイント

- 1億円を超える大型案件に投資できる

- 最初の1年間限定で賃料保証がある

- 優先劣後方式を採用しており、リスクヘッジができている

- 年利約8%〜10%程度の高い利回りを期待できる

- 運用期間は1年未満の案件が多く短期で回収が可能

『victory fund』は、カチデベロップメント株式会社が運営する不動産クラウドファンディングです。運営会社であるカチデベロップメント株式会社は、平成9年に設立され、東京エリアに特化した不動産業を行っています。資本金は1億円以上あり、資金面でも安心できるでしょう。

ファンドは募集金額が1億円を超える比較的大きめの案件が多いです。これまでに組成してきたファンドの募集金額は、すべて3,000万円以上です。募集金額が多いとそれだけ投資枠を確保できるため、投資しやすいという面でメリットになります。

victory fundでは、募集している案件の第1号に当たる案件は、2年間の長期運用を予定しており、最初の1年間だけ賃料保証が設けられています。

部倒産投資を行う上で気を付けるリスクは、元本割れと空室リスクです。特に空室が起きると、家賃が得られず、投資家に還元される利回りが低下します。しかし、1年間の賃料保証が付いているなら、配当額が下落しても心配ありません。

運用期間は6ヶ月〜12ヶ月と短期間のものが多く、すぐに利確できて、資金の流動性が高い点がVictory Fundのメリットの一つです。

また、優先劣後方式を採用しるなど、投資家のリスクを軽減する仕組みを採用しながらも、年利約8%〜10%程度のハイリターンを実現しています。

ローリスクでありながら、ある程度の高利回りを狙いたい方にVictory Fundはおすすめです。

Victory Fundの基本情報

| 運営会社 | カチデベロップメント株式会社 |

| 想定利回り | 約8%〜10% |

| 最低投資金額 | 10万円 |

| 手数料 | 振込手数料は投資家負担 |

| 運用期間 |

6ヶ月〜12ヶ月 |

| 運用実績 | 〇 |

| 公式サイト | https://victory-fund.jp/ |

Victory Fundの口コミ・評判

-

-

Victory Fund(ビクトリーファンド)の口コミ・評判は?成功例・失敗談を紹介

⑬不動産BANK|都内の一棟物件に投資できて年利6%を目指せる

おすすめ度: 4.5

おすすめポイント

- 信託銀行への分別管理も徹底している

- 資産価値が落ちずらい中古不動産に投資できる

- 分配利回り6.0%以上と業界内で高めの実績

- 1口1万円から手軽に不動産投資が可能

- 運用期間は12ヶ月以下と短めに設定されており早期に投資回収できる

『不動産BANK』は、㈱ファミリーコーポレーションにより運営されている年利6%の運用水準を目指す不動産クラウドファンディングサービスです。

運営母体である㈱ファミリーコーポレーションは、本業では「投資用アパート販売実績No1」で不動産投資のプロフェッショナルです。なので投資できる物件も質が高いものに厳選されています。

1口1万円からの手軽さで、東京圏の一棟物件投資で高利回りを実現します。投資いただいた後は分配金を待つだけです。

優先劣後構造による元本の安全性に配慮しており、不特許可事業者投資委員会で決議された案件のみ紹介しているので、厳選された物件に投資することが可能です。

満期になるとプロジェクトが完了となり、元本は各投資家に償還されます。運用中は物件の管理を運営事業者に一任できるため、不動産投資の知識がなくても安定した収益を狙うことが可能です。

サービス開始間もないので、競合が少ない今はチャンスです。登録自体は無料なので、ぜひ気軽に登録してみてください。

不動産BANKの基本情報

| 運営会社 | 株式会社ファミリーコーポレーション |

| 想定利回り | 6% |

| 最低投資金額 | 1万円 |

| 手数料 | 振込手数料:145円 ※GMOあおぞらネット銀行の場合は振込手数料 |

| 運用期間 |

12ヶ月以下 |

| 運用実績 | 少なめ |

| 公式サイト | https://fudousan-bank.com/ |

不動産BANKの口コミ・評判

-

-

不動産BANKの口コミ・評判は?メリット・デメリットをレビュー

⑭T's Funding|運営会社が建築や管理、売買まで一貫してサポート

おすすめ度: 4.5

おすすめポイント

- 運営会社で建築や管理、売買まで業務をサポート

- 投資方針に合わせてファンドを選べる

- 空室保証により空室リスク対策がおこなわれている

- ファンドの運用途中でも解約ができる

- 不動産AIによる独自のマーケティングをおこなっている

『T’s Funding』は、2022年に第1号ファンドの運用を開始した新規の不動産クラウドファンディングです。T’s Fundingを運営しているタマキホーム株式会社は、本業で不動産の建築・管理・売買を行っています。

タマキホームで不動産の建築から売買までの管理を行ってくれるため、投資家は投資したら、あとは丸投げで償還されるのを待つだけです。

そして、不動産投資は少なくても数百万円、多ければ何億という投資資金が必要ですが、T’s Fundingを利用することで、10万円から同じようなサービスを受ける事が出来ます。

T’s Fundingでは「優先劣後システム」を採用しています。運営会社は劣後出資者に定義され、万が一損失が生じた場合は、劣後出資者から負担する仕組みです。

この劣後出資割合が高ければ高いほど、投資家は元本割れが起こる可能性が低くなるので安心だと判断できます。

T’s Fundingの平均劣後出資割合は約50%でした。一般的な不動産クラウドファンディングでの劣後出資割合は10〜30%ほどです。

T’s Fundingの劣後出資割合がいかに高いのかわかりますね。劣後出資割合が高い分、リスクを抑えて投資をすることが可能です。

T's Fundingの基本情報

| 運営会社 | タマキホーム株式会社 |

| 想定利回り | 4.5~10% |

| 最低投資金額 | 10万円 |

| 手数料 | ・匿名組合契約の場合、譲渡する際の手数料、相続する際の事務手数料 ・任意組合契約の場合、組成費用、売却手数料、資産管理報酬、譲渡する際の手数料、相続する際の事務手数料等 ・GMOあおぞらネット銀行への振込み以外の場合の手数料 |

| 運用期間 |

3ヶ月~ |

| 運用実績 | △ |

| 公式サイト | https://tsfunding.jp/ |

T's Fundingの口コミ・評判

-

-

T’s Fundingの口コミ・評判は?特徴やメリット・デメリットを解説

⑮汐留ファンディング|不動産コンサルティング会社が選んだ質の高い物件

おすすめ度: 4.5

おすすめポイント

- 不動産コンサルティングを本業にしているプロが運営

- 本業のネットワークを活かした優良な物件選定

- 組成ファンドによっては、提携保証会社による物件の買取保障が可能

- 1口1万円の少額から不動産投資が可能

- 関連会社である汐留グループ内の各種士業連携

『汐留ファンディング』は、同グループが会計事務所なども運営している、汐留グループが運営する不動産クラウドファンディング会社です。全てのファンドで年利6%〜10%と非常に高い利回りを誇っています。

そして、優先劣後方式を採用しているため投資をした人の元本割れなどの損失が発生しにくい仕組みになっているため、投資家に有利な内容で投資することが可能です。

また、汐留グループ内の、公認会計士、税理士、弁護士、社労保険労務士、司法書士、行政書士、弁理士等の専門家と連携することで、不動産売買や相続などお客様に対して最良且つ、安心できるサービスを提供しています。

また、運営会社は全国各地で実施してきた不動産コンサルティング業で培ったノウハウと仕入れネットワークがあります。過去に蓄積された不動産データベースを活用し、空室リスクを減らし、高利回りの収益不動産を提供することが可能です。

また、汐留ファンディング災害リスクに対しても士業の専門性を発掘したリスクヘッジを取り入れております。各種保険の組み込みや、物件の契約条項などにもリスクヘッジされる工夫を取り入れており、リスクの極小化が行えます。

汐留ファンディングの基本情報

| 運営会社 | 汐留プロパティ株式会社 |

| 想定利回り | 6~10% |

| 最低投資金額 | 1万円 |

| 手数料 | 振込手数料は投資家負担 |

| 運用期間 |

184日~ |

| 運用実績 | △ |

| 公式サイト | https://shiodome-funding.com/ |

汐留ファンディングの口コミ・評判

-

-

汐留ファンディングの口コミ・評判は?感想やメリット・デメリットを解説

⑯SOLS|中途解約が可能な流動性が高い少額投資が可能

おすすめ度: 4.5

おすすめポイント

- 1口5万円と少額から投資ができる

- 不動産プロによる蓄積されたノウハウを活かした物件に投資できる

- 中途解約が可能で投資期間中に換金できる

- 劣後比率が高く、投資家の元本が限界まで担保されている

- 想定利回りが5%以上と業界内では高め

『SOLS』は、愛知県名古屋市の㈱不二興産が運営する不動産クラウドファンディングです。

対象エリアは愛知・東京・大阪となっており、運営会社の収益不動産再生事業、賃貸経営コンサルティング事業のノウハウを活かしたファンド組成が行われています。

SOLSでは、一棟マンション・アパートを小口化して複数の投資家と共有し、物件の運用を行っていきます。物件の管理・運用、物件案件の選定は、すべてSOLSに勤めるスタッフが行ってくれるので、投資家が物件管理・運用に関与する必要がありません。

つまり、不動産投資の経験や知識、物件選定の目利きがなくても、手軽に不動産投資が行える投資初心者にうってつけのサービスです。

運営会社の株式会社不二興産は収益不動産再生事業をメインに、不動産関連の事業を20年に渡って手掛けており、蓄積されたノウハウを活かして少額不動産投資ができるファンドを提供しています。

他社と比較して高い劣後出資割合が設定されていることや、地位譲渡事務手数料を支払うことで投資期間中に譲渡が可能であるという点が特徴です。

SOLSの基本情報

| 運営会社 | 株式会社不二興産 |

| 想定利回り | 5.0%~7.0% |

| 最低投資金額 | 5万円 |

| 手数料 | 【振込手数料のみ】 ・GMOあおぞらネット銀行 / 住信SBIネット銀行:無料 ・上記以外の銀行は有料 |

| 運用期間 |

4ヶ月~18ヶ月 |

| 運用実績 | △ |

| 公式サイト | https://sols-funding.com/ |

SOLSの口コミ・評判

-

-

SOLS(ソルス)の口コミ・評判は?感想・メリット・デメリットを解説

Fund Search|不動産クラウドファンディングの一括登録サービスの紹介

おすすめの不動産クラウドファンディングを紹介しましたが、ここで、どの不動産クラウドファンディングにするか迷われている方に、おすすめのサービスを紹介します。

『Fund Search』は、無料で複数の不動産クラウドファンディングに一括登録できるサイトです。一括登録できるため、多くの人気ファンドへの効率的な投資が可能になります。

不動産クラウドファンディングは、立派な投資になるため、常に倒産するリスクと隣り合わせです。ファンドが元本割れしたり運営会社が倒産するリスクもあるので、複数社の運用でリスクを分散できます。

加えて、通常は、不動産クラウドファンディングごとに個人情報の入力と本人確認作業が必要になりますが、Fund Searchならまとめて一括で会員登録することができます。

本記事更新時点では、8社のサービスに一括登録することができます。

登録自体は5分で終わりますし、ここでは紹介していないサービスも含まれているため、少しでも気になる方は、ぜひ気軽に登録してどんなファンドに投資できるかチェックしてみましょう。

| 運営会社 | ダーウィンアセットパートナーズ株式会社 |

| 登録できるサービス | ・DARWIN FUNDING ・わかちあいファンド ・REISMファンズ ・利回りくん ・SOLS ・MyShopファンド ・投活 |

| 公式サイト | https://fundsearch.jp/ |

-

-

Fund Search(ファンドサーチ)の口コミ・評判は?メリット・デメリットを解説

不動産クラウドファンディングを選ぶ時のポイント

ここでは、不動産クラウドファンディングを選ぶポイントをまとめます。

①運用期間

不動産クラウドファンディングの運用期間は、一般的に3ヶ月~1年程度の短期と、2~3年の長期の2種類があります。比較的短期間のものが多いですが、中には10年という長期運用のファンドもあります。

3ヶ月~1年程度の短期運用は資金の拘束期間が短いため、投資リスクが低く、結果が出るのも早いというメリットがあります。

一方、2~3年の長期運用は長期にわたって分配金を受け取れるため利益が高くなりますが、経済や市場の変化の影響を受けやすいというデメリットもあります。

不動産クラウドファンディングでは、原則として運用期間中の中途解約や譲渡はできません。そのため、急な資金が必要になった場合でも、解約して現金化することはできません。

余裕資金を充てたり、短期ファンドを選んだり、あらかじめリスクに備える必要がある点は注意しておきましょう。

②案件数の多さ・応募倍率

不動産クラウドファンディングの応募方法は、「先着順」と「抽選式」の2つがありますが、多くは「先着順」となっており、最近ではその人気からすぐに応募締切になることが多く、「申し込めなかった」という口コミを多く見かけます。

そのため、ファンドの「案件数」と「応募倍率」に注目しましょう。

「案件数」に関しては、新規案件数が多いサービスがおすすめです。サービスによって案件数や募集している案件の内容は異なるため、案件数が多いサイトのほうが投資先の選択肢が増えます。

また、新規案件数が多いサイトを選ぶことで、応募倍率が低くなり、自分の投資ニーズに合った案件も探しやすくなりますよ。

③優先劣後の割合(リスクの大きさ)

不動産クラウドファンディングは、「優先劣後方式 」が採用されることが多いです。

優先劣後方式とは、出資者が優先で営業者を劣後とし、万一収益が落ちた場合でも出資者が損しないようにする仕組みです。

80%の優先出資で20%の劣後出資の場合は、不動産評価額が下がっても下落率が20%以内であれば、損失は営業者が負担して出資者の元本の評価に影響が出ません。

つまり、劣後出資割合が高い案件を選ぶことで、自分が損失するリスクを減らすことができます。したがって、損失が事業者の劣後出資額を超えなければ、優先出資者である投資家の元本が減ることはありません。

④利回りの高さ

当然ですが、不動産投資型クラウドファンディングも立派な投資なので、利回りの高さも重要です。

不動産投資型クラウドファンディングの利回りは約3~5%程度になります。その中でも、利用するサービスや投資する不動産の種類によっても利回りは変化しますが、目安として利回り5%以上は高いと覚えておきましょう。

ちなみに、利回りには下記の3つの種類がありますが、基本的には①予定利回りをチェックしておけばOKです。

- 予定利回り(想定・期待利回り)

→出資者に対して配分される割合をあらかじめ予定されてもの - 表面利回り

→投資した金額に対して、1年間で得られる収入がいくらかを計算した割合 - 実質利回り

→投資した金額以外にも発生する諸経費や維持費を含めて、1年間で得られる収入を計算した割合

不動産クラウドファンディングでは、物件の維持費や管理費込みで出資するため「③実質利回り」を気にする必要はあまりありません。

しかし、他の投資を行う場合は実質利回りまで確認しないと思ったような利益が出ないケースがあるため、注意しておくべき利回りです。

⑤運営会社の上場の有無・信頼性

運営会社が安定しているかどうかも重要なチェックポイントです。安定している運営会社を選ぶことで、投資家の資金が守られるだけでなく、信頼性の高い案件に投資することができます。

また、質の高い案件が多く、倒産リスクが低い運営会社を選ぶことも重要です。安心して投資を行いたい人は、運営会社の実績や信頼性をしっかりと確認してから投資を検討することをおすすめします。

⑥分配のタイミング

分配金がどのタイミングで支払われるかも確認しましょう。月次分配、四半期分配、または一括分配など、プラットフォームによって異なります。

自分のキャッシュフロー計画に合った分配スケジュールを持つプラットフォームを選ぶことが大切です。

⑦税務面での考慮

不動産クラウドファンディングから得た収益は税金がかかる場合があります。

利回りが高くても税金を考慮すると手元に残る利益が減少する可能性があるため、税務面での対応が明確に説明されているかも重要です。

⑧プロジェクトの種類

不動産クラウドファンディングには様々なプロジェクトがあります。

住宅系のプロジェクト、商業施設やオフィスビルへの投資など、自分が関心のある分野に投資できるかも確認するとよいでしょう。

また、地域によるリスクの違いも考慮し、地理的分散投資を検討することも効果的です。

不動産クラウドファンディングとは?

ここでは、不動産クラウドファンディングについて、念のため、どのようなサービス、仕組みになっているかをおさらいしておきます。

不動産クラウドファンディングとは、複数の投資家がインターネットを通じて少額から不動産に投資できる仕組みのことです。

このシステムでは、不動産会社やプラットフォーム運営者が提供する物件やプロジェクトに対して、多くの投資家が資金を提供し、その不動産の運用益や売却益を投資額に応じて分配するという形を取ります。

安定性の高い不動産に少額から投資できることから、手堅い運用を好む投資家にとって最適な方法です。一口1万円など少額の金額で投資でき、PCやスマホなどインターネット上で手続きが完結できるため、これまで以上に手軽に投資ができるようになりました。

また、入居者との契約や物件の修繕といった管理業務はすべて運営会社に任せられ、投資後は基本的には分配金や元本の入金を待つだけです。

不動産クラウドファンディングとREITの違い

不動産クラウドファンディングとREIT(リート)は、投資の形やリスク・リターン、売買の自由度、配当金、投資先物件の選択など、さまざまな点で異なりますが、最も異なる点は、「途中解約ができるか」・「第三者への譲渡が可能か」という点でしょう。

不動産クラウドファンディングは、短期間かつ小口で不動産に投資する投資形態で、運用期間中は基本的に中途解約や譲渡ができません。

一方、REITは投資信託に投資する形態で、証券会社に上場しているため、株式と同じように日々価格が変動し、自身のタイミングで売買することができます。

REITは、不動産のプロでないと、なかなか手が出せませんでしたが、不動産クラウドファンディングは不動産投資初心者の方でも少額から基礎知識のみで始めることができるので、最近大注目されています。

ただ、不動産クラウドファンディングの中でも『COZUCHI』のように途中解約・第三者への譲渡が可能なサービスもあるため、最近ではデメリットも解消されつつあります。

不動産クラウドファンディングとソーシャルレンディングの違い

不動産クラウドファンディングとソーシャルレンディングの違いは、運用益か利息か、途中解約の可否か、投資先情報の開示かなど、厳密には多々ありますが、簡単に説明すると、投資先が不動産か企業かです。

不動産クラウドファンディングは、投資家から調達した資金で不動産を購入し、運用益を投資家に分配します。投資先はマンションや商業施設などの不動産で、不動産特定共同事業法(不特法)が適用されます。投資先の不動産情報が開示され、運用途中で解約できる案件もあります。

一方、ソーシャルレンディングの投資先は企業などへの資金貸付で、金融商品取引法(金商法)や貸金業法が適用されます。詳しい情報が開示されないケースがあり、原則的に途中解約はできません。

不動産クラウドファンディングは安定した投資をしたい場合に、ソーシャルレンディングは高めのリターンで好きな事業に投資したい場合に適しています。

ソーシャルレンディングは、一般の金融機関では融資が受けにくい事業者が高金利でも借りる必要があるため、リスクが高まる分金利も上がります。

サクフリでおすすめしているソーシャルレンディングを知りたい方は、関連記事『ソーシャルレンディングおすすめ比較ランキング』をご覧ください。

不動産クラウドファンディングの口コミ・評判を紹介【やってみた人の声】

ここでは、実際に不動産クラウドファンディングをやってみた方の口コミや評判を紹介します。

不動産クラウドファンディングの口コミ・評判①

あけましておめでとうございます🌅

本年も皆さまとの交流を楽しみたいと思います。クラファン投資4年目に突入した今年の目標は

*年末までに投資総額を1.5倍にする

*抽選運を上げるために日頃の行いを見直すです❗️ pic.twitter.com/TWqA1pioUL

— ぐりーんりんく@投資6年目 (@greenlinkosaka) January 1, 2021

不動産クラウドファンディングの口コミ・評判②

2019年で、融資型1,100億円、不動産投資型40億円ですね。

2020年、融資型はもしかしたら少し減るかもしれませんが、不動産投資型は確実に伸びると思います。

— SALLOW@クラウドファンディング投資/FIRE済 (@SALLOW_SL) January 21, 2021

不動産クラウドファンディングの口コミ・評判③

今月の貸付型&不動産投資型クラウドファンディングの分配金(税引前)は106,132円でした。

今年の月平均額は111,069円で来年はもっと増やしたいいところですが、利回りが低下してきているので難しそうです。

バンカーズ、CAMPFIRE Owners、大家.com、五黄ファンド、新生・TSONにデビューを果たしました pic.twitter.com/JA15O5R9YQ

— きたの (@kitano_income) December 31, 2020

不動産クラウドファンディングの口コミ・評判④

運用中のソシャレン、クラファンの割合。クラウドバンクは一時期投資機会に恵まれずだいぶ他に流れました。SBISLも瞬殺が多くなかなか増額出来ず。その分LENDEXが増額。年始のCREALやCREfundingのキャンペーンでまた変わりそう#ソーシャルレンディング#クラウドファンディング#資産運用#投資 pic.twitter.com/kUHEbTLg9R

— ぽんぽこ (@okonominA) December 28, 2020

不動産クラウドファンディングの口コミ・評判⑤

不動産投資型クラウドファンディングの新規案件、利回り8.0%とかなり良い水準。

過去案件でも例が無い利回りなのでリスクはありますが、それを許容できる人にとっては面白いのでは。

(引用:サクフリ調査)

不動産投資型クラウドファンディングに関するツイートは無数に見つけられました。毎日どこかの最新ファンド情報がシェアされますし、意見交換が活発におこなわれています。

不動産クラウドファンディングに投資するメリット

ここでは、不動産クラウドファンディングをするメリットを紹介します。

①1口コミ1万円など少額で始めることができる

不動産投資型クラウドファンディングの一番のメリットと言えるのが、「少額で不動産投資ができる」点です。

不動産投資は本来非常にお金のかかるものであり、個人投資家の参入が難しい分野の1つです。数百万円はもちろんのこと、数千万円以上かかることも珍しくありません。

しかし、不動産クラウドファンディングなら、最低額1万円から投資できます。

②プロによる運営で不動産の購入・管理などの手間がかからない

不動産を購入すると、不動産業者を仲介として、売主と売買契約を結ぶ必要があります。

売買契約を結んだ後も、不動産の引き渡しのために「決済」や「不動産登記」などの手続きがあり、銀行に出向いたり、司法書士と話し合ったりと何かと時間を取られます。また、運用後は管理などの手間も大変です。

しかし、不動産クラウドファンディングであれば、運用前の事前準備も簡素化されており、運用中も事業者に運用を一任でき、ほったらかし運用が可能です。

少額から投資でき、ほったらかしでこれほどお手軽な投資はないと言えます。

③銀行預金より高い利益が期待できる

不動産クラウドファンディングは想定利回りの高いファンドを取り扱う会社が多いため、そちらに投資すれば多くの利益を得られます。

中には20%の利回りを誇っている不動産案件もあるため、各サービスに登録してチェックしてみると良いでしょう。

利回りが高ければ高いほど多くの分配金が得られますので、メリットも大きくなります。利回りは投資前に確認できるため、どのくらいの利益が見込めるかを事前に確認しておきましょう。

④個人投資できない大型不動産も扱える

不動産投資型クラウドファンディングでは大型マンションや商業ビル、病院などにも投資することができます。基本的に、よほどの資産家でない限り大型マンションや商業ビルへの投資はできまえん。

しかし、不動産クラウドファンディングであれば1円~大型プロジェクトに投資することができるため、通常投資することができない案件に少額投資してみたい方におすすめです。

⑤元本割れのリスクが低い

他の投資手段では総じて元本割れのリスクがあるのに対し、不動産クラウドファンディングではそのリスクを優先劣後方式を採用することで軽減処置を講じています。

優先劣後方式とは、出資者が優先で営業者を劣後とし、万一収益が落ちた場合でも出資者が損しないようにする仕組みです。

多くの事業者が優先劣後方式を採用しており、この仕組みによって元本割れのリスクが軽減されるため、投資家にとっては大きなメリットになるでしょう。

⑥従来の不動産投資よりも情報の透明性が高い

不動産クラウドファンディングのプラットフォームでは、投資対象の物件情報やプロジェクトの進捗状況などが透明に公開されることが多いです。

投資家はこれらの情報を元に、投資の判断を行うことができ、従来の不動産投資よりも情報の透明性が高いというメリットがあります。

⑦物件選びの多様性がある

クラウドファンディングプラットフォームでは、さまざまな種類の不動産物件が提供されます。

住宅用物件から商業用物件、オフィスビルやホテルまで、さまざまな選択肢があり、投資家は自分の好みやリスク許容度に応じて投資対象を選ぶことができます。

⑧長期間資金を拘束される心配が少ない

クラウドファンディングの多くの案件は短期間(数ヶ月から数年)で終了するため、長期間資金を拘束される心配が少ないという点もメリットです。

不動産に長期間資金を預ける従来の方法に比べ、比較的短期での回収が可能です。

⑨法的保護と安全性

多くの国で不動産クラウドファンディングは法的な枠組みの中で規制されています。そのため、投資家は一定の法的保護を受けられ、詐欺や不正行為のリスクを軽減できます。

運営会社も厳格な基準を満たしている場合が多く、信頼性が高いプラットフォームを利用することで安全な投資が期待できます。

これらのメリットにより、不動産クラウドファンディングは、少額から手軽に始められ、リスク分散や安定収入を目指す投資手法として人気が高まっています。

不動産クラウドファンディングに投資するデメリット

一方で、不動産クラウドファンディングをするにはデメリットもあります。デメリットもしっかりと把握しておきましょう。

①元本割れ・貸し倒れのリスクがある

投資全体に言えることですが、不動産投資型クラウドファンディングには投資した金額に対して元本割れが起こるリスクがあります。

購入した不動産の価値が下がれば、同然家賃も下がり、リターンが減ることも。

ただし、不動産投資型クラウドファンディングには「優先劣後出資」という仕組みがあるので、比較的安全だと言えるでしょう。

②途中解約・第三者への譲渡は原則できない

不動産投資型クラウドファンディングは、原則としてファンドへの投資から運用期間終了までは途中解約ができないため、解約したくなっても運用期間が終わるまで待つしかありません。

第三者への譲渡も不可となっており、当しか都合で急な現金化もできないので、余裕を持って投資するよう心がけることが重要です。

ただ、「原則」できないなので、中には『COZUCHI』のように、途中解約できるパターンもありますので、様々なファンドをチェックしてみると良いでしょう。

③人気のため出資できない場合も多い

不動産投資型クラウドファンディングは、これまで説明してきた通り、気軽にどなたでも投資することが可能ですが、その反面、人気がありすぎるため投資したくてもできないことが多いです。

人気のサービスでは募集から1分足らずで応募上限が埋まってしまうことも多々あるため、投資する機会を逃してしまうことも珍しくありません。

投資できないまま現金で持っている期間は金利がゼロですので、投資効率も落ちてしまいます。この課題に対して、最近では先着順ではなく抽選方式のサービスも増えてきました。複数のサービスに登録しつつ、抽選でも応募していくことが成功させる秘訣となります。

④手数料が高い場合がある

不動産クラウドファンディングは、運営費用や管理費用などの手数料を投資家から徴収することがあります。

この手数料が高い場合、期待するリターンが削減され、最終的な利益が減少する可能性があります。手数料構造は各プラットフォームによって異なるため、事前に確認することが重要です。

⑤投資期間が固定される

多くの不動産クラウドファンディングプロジェクトには、事前に設定された投資期間があります。一般的には1年から5年程度の期間が設定されており、その期間中に投資から抜けることが難しいです。

そのため、短期間での利益を期待する投資家には適していない可能性があります。

不動産クラウドファンディングに関するよくある質問【Q&A】

最後に、不動産クラウドファンディングに関するよくある質問をまとめたので、ぜひ参考にしてみてください。

①不動産クラウドファンディングの最大手は?

不動産投資型クラウドファンディングの最大手は『CREAL』です。

運営会社は、上場企業の「クリアル株式会社」です。CREALは、不動産投資型クラウドファンディングの先駆けのような存在であり、累計調達金額は200億円を突破しました。加えて、累計調達金額は2年連続1位となっております。

絶対と言い切ることは難しいですが、今まで元本割れは0件ですので、比較的安心して投資できますね。

②出資金の元本保証はある?

出資法で出資金元本の保証は禁止されているため、不動産クラウドファンディングは元本割れするリスクが存在します。

ただし、多くの事業者は優先/劣後出資方式を採用し、優先出資者(投資家)のリスクを軽減する仕組みで運営しています。

③不動産特定共同事業法とは?

不動産特定共同事業法とは、不動産クラウドファンディングのような、小口で出資を募り、不動産運営の収益を分配する事業について定めた法律のことです。

事業主の適切な業務の運営および投資家の利益の保護を目的として、1995年4月に施行された法律です。またこの法律により、不動産特定共同事業を行うには主務大臣および各都道府県知事の許可や登録が必要となります。

④出資した後に解約はできない?

出資のルールは業者によっても異なりますが、一度出資が確定したらクーリングオフ期間を除いて、解約をして返金してもらうことは原則できません。

ただし、やむを得ない事由が認められた場合や、事業者側に過失があった場合は途中解約も可能です。

また『COZUCHI』は、出資は1万円と少額から投資でき、途中解約が可能でいつでも換金できます。途中解約できる不動産クラウドファンディングは少ないですし、平均運用期間は11.2ヶ月と短期間で回収もできるので、ぜひ気軽に登録してみてください。

⑤出資金の修正をしたい時は?

利用する業者によっても異なりますが、まずは業者に誤った金額を出資した旨を報告しましょう。

ファンド名と振込金額を把握していれば、相談をすれば対応してくれるケースが多いです。

⑥募集金額を下回ったらどうなる?

募集期限までに募集金額が満額集まらない場合は、事業者が差額を負担するケースと、ファンドが不成立になるケースがあります。

ファンドが不成立になると、出資額は全額返金されます。

⑦利回りが変わる可能性はある?

事業者ごとに異なりますが、募集ファンドごとに表記されている利回りは、基本的には確定している数値ではありません。

出資後に不動産評価額が変動することで、利回りも上下する可能性があります。

⑧出資した物件の所有権は持てる?

不動産クラウドファンディングは通常の不動産投資と異なり、投資対象の物件の所有権を持てる訳ではありません。

所有権や貸借権に関する面倒な手続きを一切することなく、出資をするだけで投資を始めることが出来ます。

⑨複数のファンドに応募した場合の振込はどうなる?

同一のサービスでもファンドごとに振込先が設定されているケースが多いため、別々に対応する必要があります。

実際の振込先については、それぞれのサービス・ファンドの情報を確認してください。

⑩振込手数料の負担は必要?

出資金の振込は投資家が手数料を負担し、配当の振込は事業者が負担するケースが多いです。

こちらも、それぞれのサービス・ファンドの情報を確認する必要があります。

⑪分配金(配当)は源泉徴収の対象になる?

出資金は税金がかかりませんが、配当は源泉徴収の対象になります。(分配金源泉徴収:20.42%)

⑫得た収益は確定申告の対象になる?

分配金は雑所得として扱われて、総合課税の対象となります。雑所得が20万円を超える場合は、確定申告が必要となります。

⑬分配金(配当)はどのタイミングで振り込まれる?

運用期間が終了してから1~2か月の間に振り込まれるケースが多いです。

まとめ:不動産クラウドファンディングの登録は全て無料!案件を精査しよう

今回は、おすすめの不動産クラウドファンディングを紹介しました。

不動産クラウドファンディングは投資資金だけ入金すれば、運営会社が不動産の運営収益の配分を行ってくれるので、初めて不動産投資をする人にもおすすめの投資方法です。

もちろん投資なので元本割れするリスクはありますが、複数のクラウドファンディングに投資することでリスクヘッジをすることが出来ます。

まずはサービスに登録をすることから、あなたの不動産投資が始まります。登録は簡単なので、ぜひ登録してどんな案件があるのかチェックしてみてください。

今回は以上です。最後まで読んでいただき、ありがとうございました。

関連記事

参考:【20社を採点比較】不動産クラウドファンディングおすすめを100万円投資中の筆者がランキング形式で徹底紹介!|不動産テックラボ