安定した資金繰りが、フリーランスや個人事業主として成功するための鍵。とはいえ、取引先からの入金が遅れることで、資金の流れに不安を感じたことはありませんか?

そんな時に頼れるのが「ファクタリングサービス」です。売掛金を早期に現金化することで、経営の安定と成長をサポート。

特にフリーランスや個人事業主に特化したサービスでは、手続きが簡単で、柔軟性の高いプランが揃っています。

そこで本記事では、初心者でも安心して利用できるファクタリングサービスの魅力と、選び方のポイントを詳しくご紹介します。

これを機に、資金繰りの悩みを解消し、事業の未来を切り拓きましょう。

※本コンテンツはプロモーション(PR)を含みます。また、詳しい最新情報に関しては必ず公式サイトをご確認ください。料金は特段の表示がない限りは全て税込表記です。

フリーランス・個人事業主におすすめのファクタリング一覧の比較表

前提知識を踏まえていただいた上で、ここではおすすめのファクタリングを一覧にしておきます。

クリックすると公式サイトに飛べるようにしているので、気になるサービスがあれば、ぜひチェックしてみてくださいね。

フリーランス・個人事業主におすすめのファクタリング8選

フリーランス・個人事業主におすすめのファクタリングを厳選して紹介します。

ファクタリングの利用を検討している方は、こちらのサービスから利用をすれば限りなく失敗は少ないですよ。

①QuQuMo|最短2時間で資金調達可能で業界最安値級の手数料の低さ

おすすめ度: 5.0

おすすめポイント

- 手数料が業界トップクラスの低さ

- 審査に30分、最短2時間で資金調達が可能

- 手続きはオンライン完結なので簡単

- 2社間取引のため取引先にバレない

- 個人事業主やフリーランスも利用できる

『QuQuMo』は、株式会社アクティブサポートが運営するファクタリングサービスです。オンライン完結で面談不要・Web完結でお申込みが可能です。

決算書・入出金明細・契約書などの面倒な書類は不要で来店も必要ないので、スマホひとつで資金調達をすることができます。

2社間取引に特化したサービスなので、利用者とQuQuMoでのやり取りで完結するため、取引先にバレずに資金調達をすることが可能です。

またQuQuMoは、法人、個人事業主、フリーランスと事業形態に関係なく利用できます。フリーランスも利用できる同サービスは非常に使い勝手が良く、本当に困っているときに利用しやすいファクタリングだと言えるでしょう。

手数料は1%~14.8%で、手数料率20~30%に設定している業者が大半ですので、相場と比較してもかなり安い料率設定と言えます。

QuQuMoの申込から入金までのサイクルは、申し込みに10分、審査時間30分、契約から入金まで1時間と最短1時間40分とのことなので、最短2時間で資金調達することが可能です。

他社では、審査は即日対応でも入金までに数日かかる場合があります。そのため、なるべく早く資金を調達したい方にQuQuMoはおすすめです。

QuQuMoの基本情報

| 運営会社 | 株式会社アクティブサポート |

| 対象 | 個人・法人 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 1%~14.8% |

| 利用可能額 | 数十万円〜 |

| 入金スピード | 最短2時間 |

| 手続き |

オンライン完結 |

| 公式サイト | https://ququmo.net/ |

QuQuMoの口コミ・評判

-

-

QuQuMo(ククモ)の口コミ・評判は?審査が遅い・厳しいとの声を調査

②PayToday|AIを活用した最短30分での与信判断が魅力

おすすめ度: 5.0

おすすめポイント

- 明瞭・安心の業界最安値級の手数料(1%~9.5%)

- 業界では珍しいAI審査システムで最短30分で入金可能

- 2社間ファクタリングなので取引先にバレない

- 個人事業主・フリーランスでも日本全国から利用可能

- 最小10万円の少額債権からファクタリングが可能

『PayToday』は、2社間ファクタリングに特化したファクタリングサービスです。面談不要・オンライン完結でお申込みが可能です。

個人事業主・法人問わず日本全国から利用可能で、開業後すぐの場合も申し込みが可能です。さらに、通常30~45日先までの債券が買取の対象となるケースが多いですが、PayTodayの場合は最大90日後の請求書も買取が可能です。

そして、PayTodayの手数料は1%~9.5%に設定されています。ファクタリングでは、手数料率20~30%に設定している業者が大半ですので、相場と比較してもかなり安い料率設定と言えます。

また、PayTodayのファクタリングは、業界では珍しいAI審査システムにて審査が行われます。審査の合否が最短30分で分かるとのことで、これは業界でも最速レベルです。

口コミでも申込から数時間で入金されているケースが多く、即日で入金されているため、少しでも早く資金調達を行いたい方におすすめのファクタリングサービスだと言えます。

最小10万円からの少額債権でもファクタリングが可能無料で査定してもらえるので、ぜひ気軽に申込んでみてくださいね。

PayTodayの基本情報

| 運営会社 | Dual Life Partners株式会社 |

| 対象 |

個人・法人 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 1〜9.5% |

| 利用可能額 | 10万円~ |

| 入金スピード | 審査は最短30分 入金は即日 |

| 手続き |

オンライン完結 |

| 公式サイト | https://paytoday.jp/ |

PayTodayの口コミ・評判

-

-

PayToday(ペイトゥデイ)の口コミ・評判は?体験談や審査落ちの声を調査

③日本中小企業金融サポート機構|助成金・補助金の申請支援も実施

おすすめ度: 5.0

おすすめポイント

- 審査通過率が高く他社と比較し手数料が1.5%〜10%と安い

- 郵送もしくはオンライン完結で訪問不要

- 個人事業主・フリーランスでも利用できる

- 財務コンサルティングを受けられる

- 助成金・補助金の申請支援を行っている

『日本中小企業金融サポート機構』は、ファクタリング業界では珍しい非営利団体が運営しているファクタリングサービスです。郵送やオンラインで完結するため来社不要で利用が可能です。

審査率が高いのが特徴で、ほとんどのファクタリング会社が90%程度の中、日本中小企業金融サポート機構は95%以上を誇ります。

手数料も安めで、1.5%〜10%です。ファクタリングでは、手数料率20~30%に設定している業者が大半ですので、相場と比較してもかなり安い料率設定と言えます。

また、日本中小企業金融サポート機構は、業界では珍しい経営・財務コンサルティングを提供しています。ファクタリングのことに限らず資金繰りについて相談することができ、会社の資金繰りを解決する助けになってくれます。

そして、日本中小企業金融サポート機構を利用することで、認定支援機関の支援を必要とするさまざまな補助金に申請できるようになります。

信用保証協会の保証料が減額されたり、事業の課題や対策を明確にできたりといったメリットもあるので、ぜひ利用してみてください。

一時的な利用ではなく、ファクタリング会社と長期的な関係を築いていきたい人におすすめのファクタリングサービスです。

日本中小企業金融サポート機構の基本情報

| 運営会社 | 日本中小企業金融サポート機構 |

| 対象 |

個人・法人 |

| 契約方式 | 2社・3社間ファクタリング |

| 手数料 | 1.5%〜10% |

| 利用可能額 | 制限無し |

| 入金スピード | 最短即日 |

| 手続き |

オンライン完結 |

| 公式サイト | https://chushokigyo-support.or.jp/ |

日本中小企業金融サポート機構の口コミ・評判

-

-

日本中小企業金融サポート機構の口コミ・評判は?特徴や手数料を調査

④ベストファクター|スタッフの専門知識が高く償還請求権なしで買取可能

おすすめ度: 4.5

おすすめポイント

- 手数料2%~と業界でも最安級の安さ

- 個人事業主・フリーランスでも担保や保証人が不要で利用可能

- 償還請求権なしで買取してもらえる

- スタッフの専門知識が豊富で質が高い

- 資金繰りについても相談することができる

『ベストファクター』は、手数料2%~と業界でトップクラスに安いファクタリングサービスです。審査から入金まで最短1時間で対応してもらえるので、今すぐに現金が欲しい方におすすめです。

ベストファクターは、法人、個人事業主、フリーランスと事業形態に関係なく利用できます。しかも、売掛金の確認が取れれば、担保や保証人が不要で利用可能です。

契約方式は2社間、3社間どちでも利用可能で、2社間取引のメリットは利用者とベストファクターでやり取りで完結するので、取引先にバレないところです。

そして、ベストファクターは、償還請求権なしで買い取りしてもらえます。償還請求権とは、債務者から金銭債権などが支払われないとき、支出した費用分の金銭の返還を求める権利です。

「償還請求権なし」で買い取ってもらえるため、万が一、売掛金を回収できなくなった場合でも、返済を求められる心配がありません。

また、スタッフの専門知識が豊富で、財務コンサルティングサービスも行っています。ファクタリングのことに限らず資金繰りについて相談することができ、会社の資金繰りを解決する助けになってくれます。

審査に通過すれば最短即日で入金してもらえるので、ぜひ気軽に申込んでみてくださいね。

ベストファクターの基本情報

| 運営会社 | 株式会社アレシア |

| 対象 |

個人・法人 |

| 契約方式 | 2社・3社間ファクタリング |

| 手数料 | 2%〜20% |

| 利用可能額 | 1万円〜 |

| 入金スピード | 最短1時間 |

| 手続き |

オンライン・対面 (契約時には対面面談が必要) |

| 公式サイト | https://bestfactor.jp/ |

ベストファクターの口コミ・評判

-

-

ベストファクターの口コミ・評判は?審査の厳しさや必要書類を解説

⑤ペイトナー|1万から調達でき売掛金額が全て買取対象になる

おすすめ度: 4.5

おすすめポイント

- 1万円から調達できる

- 手数料が10%で固定されているため資金計画を立てやすい

- 申込みから入金まで最短10分で審査完了

- 手続きはオンライン完結で簡単

- 必要書類が少ない(事業計画書や決算書などの提出は不要)

『ペイトナー』は、小規模事業者から高い支援を受けているファクタリングサービスです。売掛債権1万円から利用でき、申込みから入金まで最短10分で即日入金も可能です。

手続きはオンラインで完結し、手続き自体も最低限の書類提出と必要事項の記入のみで完了するので、手間がかかりません。利用する際の必要書類は、「請求書」と「顔写真付きの本人確認証」「実態確認資料」のみです。事業計画書や決算書などの書類提出は不要です。

最大の特徴は、「掛け目がなく売掛金額がそのまま買取対象になる」ことです。

ファクタリング会社によっては、掛け目を70%~80%程度に設定している場合もあり、売掛金額の全てが現金化されるわけではありません。しかし、ペイトナーは掛け目がないため、100万円であれば、100万円分が全て買取対象になります。

初回利用時・2回目以降の利用時、どちらも手数料が10%で一律です。一般的なファクタリングでは、手数料率20~30%に設定している業者が大半ですので、相場と比較してもかなり安い料率設定と言えます。

ペイトナーの基本情報

| 運営会社 | ペイトナー株式会社 |

| 対象 | 個人・法人 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 一律10% |

| 利用可能額 | 1万円〜100万円 |

| 入金スピード | 最短10分 |

| 手続き |

オンライン完結 |

| 公式サイト | https://paytner.co.jp/factoring |

ペイトナーの口コミ・評判

-

-

ペイトナーの口コミ・評判は?怪しいとの声があるファクタリングサービスを調査

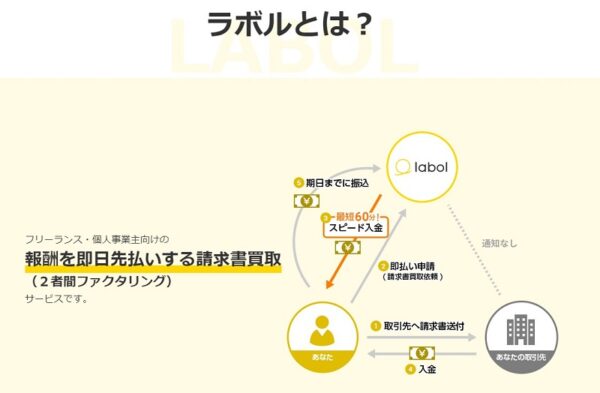

⑥labol|最短30分で入金可能な個人/フリーランス向けサービス

おすすめ度: 4.5

おすすめポイント

- 業界内では珍しくフリーランス・個人事業主でも利用できる

- 最短60分入金で24時間365日、即時振込み対応が可能

- 最低買取価格は1万円で少額ファクタリングが可能

- 面談不要・Web完結で申込みが可能

- 手数料が安く、一律で資金計画を立てやすい

『labol』は、フリーランス・個人事業主を対象としたファクタリングサービスです。

一般的にファクタリングはフリーランスなどの個人事業主では対応していないことが多く、法人を対象としているサービスが大半でした。

しかし、labolは個人事業主でも問題なくサービスを利用でき、保証人や担保不要で請求書の現金化を実現します。資金繰りが厳しいフリーランスでも、labolを利用すれば安心して資金面を賄えるでしょう。

入金は最短60分で24時間365日振込み対応です。土日祝日であっても審査を行っており、即日入金してもらえるため、すぐに現金を用意したい方にとっては最適なです。

最低価格1万円から利用することができ、少額ファクタリングも利用可能です。個人事業主として案件の単価が低いタイミングでも利用できる点は、非常に嬉しいメリットの大きい部分と言えるでしょう。

labolは手数料が10%の一律で安いのもlabolの魅力の1つです。2社間ファクタリングでは、手数料率20~30%に設定している業者が大半ですので、相場と比較してもかなり安い料率設定と言えます。

labolでは、面談不要・Web完結でお申込みが可能です。決算書・入出金明細・契約書などの面倒な書類は不要で来店も必要ないので、スマホひとつで資金調達をすることができます。

labolの基本情報

| 運営会社 | 株式会社ラボル |

| 対象 | 個人・法人 |

| 契約方式 | 2社間ファクタリング |

| 手数料 | 10% |

| 利用可能額 | 1万円〜 |

| 入金スピード | 最短60分目安 |

| 手続き |

オンライン完結 |

| 公式サイト | https://labol.co.jp/ |

labolの口コミ・評判

-

-

labol(ラボル)の口コミ・評判は?審査は厳しいか・審査落ちする人を調査

⑦ジャパンマネジメント|償還請求権がなく3社間でも対応が可能

おすすめ度: 4.5

おすすめポイント

- 最短即日で審査完了で翌日には資金調達可能

- 償還請求権がないのでリスクなしで利用可能

- 業界で珍しい2社間と3社間ファクタリングどちらも利用可能

- 独自の審査方法とノウハウで情報漏洩のリスクが少ない

- 出張対応で全国どこでも利用できる

『ジャパンマネジメント』は、最短即日で審査完了、翌日には資金調達可能なファクタリングサービスです。

個人事業者は信用度の問題から、融資を受けにくいのが現状です。しかしジャパンマネジメントでは、売掛先が法人であれば、個人事業者でも問題なく現金化できます。

ジャパンマネジメントは独自の審査方法とノウハウによって、他社へファクタリングのことを知られません。

2社間取引の場合は相手に知られないよう進められますが、サービスによっては情報が漏れるリスクもありますが、ジャパンマネジメントは秘密厳守を約束しているため、銀行や取引先に知られずにファクタリングできます。

また、ジャパンマネジメントは、償還請求権がないのでリスクなしで利用可能です。万が一、売掛金を回収できなくなった場合でも、返済を求められる心配がありません。

2社間と3社間ファクタリングどちらも利用可能で、出張対応で全国どこでも利用できるため、即日で資金を調達したい方は、ぜひ利用を検討してみてくださいね。

ジャパンマネジメントの基本情報

| 運営会社 | 株式会社ラインオフィスサービス |

| 対象 |

個人・法人 |

| 契約方式 | 2社・3社間ファクタリング |

| 手数料 | 3%〜20% |

| 上限金額 | 最大5,000万円 |

| 入金スピード | 最短即日 |

| 手続き |

オンライン・対面 (契約時には対面面談が必要) |

| 公式サイト | https://www.japan-management.com/ |

ジャパンマネジメントの口コミ・評判

-

-

ジャパンマネジメントの口コミ・評判は?審査の厳しさや特徴を解説

⑧Founder|起業家と経営者のマッチングサイト

おすすめ度: 4.5

おすすめポイント

- 起業家と様々なビジネス展開が可能

- 有料会員になれば積極的に交渉のチャンスを掴める

- 数々の成功事例が掲載されている

- ユーザー目線で作られておりユーザビリティが高い

- 多数のメディアで取り上げられている安心感がある

『Founder』は、2017年8月に登場した起業家や経営者の「起業したい」「投資したい」という人たちをマッチングさせてくれるサービスです。

新しいクラウドファンディング・ファクタリングとして多数のメディアに掲載され、今注目を集めています。

このサービスのおかげで「起業家や投資家たちの資金運用・調達が簡単にできる」とユーザーの満足度が高いサービスとなっています。

ユーザーはファウンダーに自分の情報を登録し、さらに起業家は事業計画を投稿することであなたの計画に関心を持った投資家と交流することができます。

投資家が起業家にメッセージが送れることはもちろん、起業家も気になった投資家に自分からアピールすることもできます。

3,000名以上の投資家が登録しているので、起業家は自分の事業に投資してくれる投資家を見つけやすくなっています。

起業家も17,000名以上が登録しているため、応援したい起業家がすぐに見つかるはずです。

Founderの基本情報

| 運営会社 | ファウンダー株式会社 |

| 設立 | 2017年8月1日 |

| 資金 | 500万円 |

| 事業内容 | ビジネスマッチング事業、ウェブサイト、ウェブコンテンツ、その他インターネットを利用した各種サービス等 |

| 公式サイト | https://found-er.com/ |

Founderの口コミ・評判

-

-

ファウンダー(Founder)の評判・口コミ【連続起業家福田拓哉の手腕は?】

フリーランス・個人事業主がファクタリング会社を選ぶ時のポイント

ファクタリング会社を選定するポイントは以下の通りです。

①フリーランス・個人事業主に対応しているか

まずそもそもの話として、ファクタリング業者は基本的に法人との取引のみで、フリーランス・個人事業主には対応していないというファクタリング会社も多いです。

そのため、ファクタリング会社を選ぶ際は「フリーランス・個人事業主も取引可能か」しっかり確認する必要があります。

不安であれば、フリーランス・個人事業主向けにサービスがデザインされている『labol』を選ぶと良いでしょう。

②手数料・コストの透明性

ファクタリング会社によって手数料の設定は異なります。一般的に、ファクタリング手数料は売掛金の5~15%程度ですが、それ以上の手数料を設定している場合もあります。

初めにしっかりと手数料が明確か、また追加の費用(事務手数料や解約手数料など)が発生しないかを確認することが重要です。

契約前に総額でいくらかかるのかをきちんと把握し、費用対効果を検討しましょう。

③即日入金対応の有無

フリーランスや個人事業主は、キャッシュフローの改善が急務である場合が多いです。したがって、即日や翌日など迅速に入金対応してくれるファクタリング会社を選ぶことが重要です。

ただし、スピードを優先するあまり、手数料が高くなるケースもあるため、バランスを考慮しましょう。

④契約内容の柔軟性

ファクタリングには、一般的に「2者間ファクタリング」と「3者間ファクタリング」の2つの形式があります。

2者間ファクタリングは売掛先に通知しないため、売掛先にファクタリングを知られたくない場合に有効です。

3者間ファクタリングは売掛先に通知が必要ですが、手数料が比較的安い傾向にあります。自分のビジネス状況に合った契約内容を選べるか確認しましょう。

⑤業者の評判・信頼性

ファクタリング会社を選ぶ際には、その会社の評判や信頼性も非常に重要です。

口コミやレビューを調べることはもちろん、ファクタリング業界の資格や認証を受けているかを確認することで、信頼できる会社を選びやすくなります。

金融業者として適切な運営がされているかどうかを確認するために、ファクタリング協会の加盟状況や金融庁の登録業者リストも参考にすると良いでしょう。

⑥契約までのスピードとサポート体制

契約手続きがスムーズであることや、問い合わせに対して迅速かつ丁寧に対応してくれるかも大切なポイントです。

特に初めてファクタリングを利用する場合、契約内容や手続きについて丁寧な説明を受けられるサポート体制が整っている会社を選ぶことで、安心して利用することができます。

⑦売掛先の審査基準

ファクタリング会社は、売掛先の信用状況を重視するため、審査基準が厳しい場合があります。自分の取引先が審査に通るかを事前に確認することが重要です。

特に、売掛先の支払能力が不安定な場合や、新しい取引先との契約が多い場合、ファクタリングを利用できるかどうかを確認しておきましょう。

⑧債権譲渡登記の有無

ファクタリング契約によっては、債権譲渡登記が必要な場合があります。

これはファクタリング会社が債権を正式に譲り受けたことを証明する手続きですが、この登記が必要になると売掛先にファクタリングの利用が知られる可能性があります。

ビジネス上、取引先に知られたくない場合は、債権譲渡登記が不要なファクタリング会社を選ぶべきです。

以上、ファクタリング会社の選び方でした。

フリーランスや個人事業主がファクタリング会社を選ぶ際には、コストの透明性や迅速な入金対応、信頼性、サポート体制など、様々な要素を総合的に評価する必要があります。

自分のビジネスに合ったサービスを提供してくれる会社を選ぶことで、安定したキャッシュフローの確保と、将来的なビジネスの成長に繋げることができるでしょう。

フリーランス・個人事業主がファクタリングを利用するメリット

ファクタリングを利用するメリットは下記の通りです。

①キャッシュフローの安定化

ファクタリングを利用する最大のメリットは、未回収の売掛金を早期に現金化できることです。

通常、フリーランスや個人事業主は取引先からの支払いが数ヶ月後になることが多く、特に大企業との取引では支払い条件が厳しくなりがちです。

ファクタリングを利用すれば、売掛金が発生した時点でその一部または全額を即座に現金化でき、次のプロジェクトへの資金や日常的な経費の支払いをスムーズに行うことが可能です。

これにより、キャッシュフローのギャップを解消し、資金不足による業務の停滞を防ぎます。

②銀行融資などど比較すると審査が緩やか

従来の融資と異なり、ファクタリングでは売掛先の信用力が重視されるため、フリーランスや個人事業主自身の信用力が必ずしも高くなくても利用できる点が大きなメリットです。

銀行融資などの場合、個人の信用や事業の実績が求められることが多いですが、ファクタリングでは売掛金という資産を担保に資金調達ができるため、信用審査のハードルが低くなります。

特に、創業間もない事業者や資金的に不安定な場合でも、比較的利用しやすい手段です。

③負債として計上されない

ファクタリングは、売掛金の前払いを受け取る形での資金調達です。そのため、借入金とは異なり、負債として計上されません。

これは、事業の健全性を保ちたいフリーランスや個人事業主にとって大きなメリットです。バランスシートに負債が増えないため、将来的に融資を受ける際の信用度にも良い影響を与えます。

④資金の使い方が自由

ファクタリングによって得た資金には、使い方の制限がありません。

これは銀行からの融資などと比較しても大きなメリットであり、業務拡大や設備投資、緊急の支払いなど、必要に応じて資金を自由に使うことができます。

自由度が高いため、急な支出や投資チャンスにも柔軟に対応できるのが魅力です。

⑤ 取引先との関係を保てる

ファクタリングは、売掛金の支払いを早めるための手段であり、取引先との関係には直接影響しません。

特に、売掛先に通知されない「ノンリコース型ファクタリング」を利用すれば、取引先に知られることなく資金調達が可能です。

これにより、取引先との信頼関係を維持しつつ、経営の安定を図ることができます。

⑥迅速な資金調達が可能

銀行融資や他の資金調達手段に比べ、ファクタリングは非常にスピーディーに資金を調達できる手段です。

書類の準備や審査プロセスも簡略化されていることが多いため、緊急の資金需要に迅速に対応できます。

特に、突発的な費用や予期せぬ出費が発生した際に、すぐに資金が必要な場合には非常に有効です。

メリットまとめ

フリーランスや個人事業主にとって、ファクタリングはキャッシュフローの安定化や迅速な資金調達、信用力に依存しない資金調達手段として大きなメリットがあります。

また、負債として計上されず、資金の使途が自由であるため、事業の成長や安定に大きく貢献します。

ただし、ファクタリングには手数料が発生するため、利用する際はそのコストとメリットを十分に検討することが重要です。

フリーランス・個人事業主がファクタリングを利用するデメリット

ファクタリングには多くのメリットがある一方で、フリーランスや個人事業主が利用する際にはいくつかのデメリットも存在します。

これらを理解して、バランスよく判断することが重要です。以下に、ファクタリングの主なデメリットを詳しく説明します。

①手数料が高い場合がある

ファクタリングを利用する際には、サービス提供者に支払う手数料が発生します。

この手数料は、売掛金の金額や売掛先の信用力、取引条件などによって異なりますが、銀行融資と比較すると高くなる傾向があります。

特に、ノンリコース型ファクタリング(売掛先が支払い不能になってもリスクがファクタリング会社にあるタイプ)の場合、リスクが高いため手数料が上乗せされることが多いです。

これにより、最終的に受け取れる金額が少なくなり、キャッシュフローを補うために利用しても、実質的に利益を圧迫する可能性があります。

②利用できる取引先が限定される

ファクタリングは、すべての売掛金に対して利用できるわけではありません。ファクタリング会社が取引を承認するかどうかは、売掛先の信用力に大きく依存します。

信用力が低い企業や個人が取引先である場合、ファクタリングを利用できないことがあるため、必ずしもすべての売掛金を資金化できるわけではありません。

この制約があるため、特定の売掛先に対してのみ利用可能というケースも少なくありません。

③手続きの複雑さ

ファクタリング自体は比較的迅速に資金調達ができる手段ですが、契約手続きや売掛金に関する確認手続きが必要です。

特に、初めてファクタリングを利用する場合、契約に関連する法的な書類や条件を理解しなければならないため、一定の時間と手間がかかることがあります。

また、売掛先に通知が行われる「リコース型ファクタリング」の場合、取引先とのやり取りが必要になる場合があり、関係に影響を与えるリスクも伴います。

④信用リスクの増大(リコース型ファクタリング)

リコース型ファクタリングでは、売掛先が支払いを行わなかった場合、そのリスクをフリーランスや個人事業主が負わなければならないため、売掛金の支払いが滞ると最終的には返済責任が残ります。

これにより、資金調達を目的としたはずが、結果的に借金のような形で負担が発生する可能性があります。リコース型を利用する場合は、取引先の信用状況を十分に把握しておくことが重要です。

⑤取引先に対する信頼の影響

「リコース型ファクタリング」では、売掛金をファクタリング会社に譲渡する旨が取引先に通知される場合があります。

この場合、取引先がファクタリングの利用を知ることになり、取引先との信頼関係に影響を与えるリスクが生じます。

取引先に対して「資金繰りに問題があるのではないか?」という疑念を抱かせる可能性があるため、取引先の理解を得る必要があるケースもあります。

フリーランス・個人事業主で時間がない方は一括査定サイトを使うのもあり

フリーランス・個人事業主は時間がない方も多いと思います。そんな方は一括査定サイトを使うのがおすすめです。

ここでは、ファクタリング会社に一括して査定依頼をかけることができるおすすめのサイトを紹介します。

①チョウタツ王|法人・個人どちらも利用可能で自動で一括査定できる

おすすめ度: 5.0

おすすめポイント

- ファクタリング業者を一括マッチングで効率良く探せる

- 個人・法人どちらも利用可能

- 自動で一括査定できるため、条件が良くなりやすい

- 業者によっては最短で即日資金を調達できる

- 30万円~1億円まで対応できる金額が幅広い

『チョウタツ王』は「株式会社JC」が運営するファクタリング一括査定サービスです。

優良ファクタリング会社だけを厳選しており、一括査定を依頼することで、自分で問い合わせをする必要がなくなり、時間も費用も節約できます。

しかも、チョウタツ王に登録しているファクタリング業者側は利用者が他社比較をすることが分かっているので、条件も良くなりやすいです。

最終的に最も良い条件を提示してくれた業者を選ぶ訳ですので、利用者にとって最適な業者選びをすることが出来ます。

そして、急ぎで資金が欲しい利用者がいれば、業者によっては即日の対応をしてくれることもあるでしょう。業者側も早く契約してしまった方が、他社に顧客を取られる心配がないからです。

また、チョウタツ王では、最小30万円~最大1億円までのファクタリングに対応しています。

せっかく手間をかけて査定にかけても、対応していない金額といった場合もありますし、それでは時間も無駄になってしまいます。

その点、必要な資金の金額に左右されず、その額を得意としているファクタリング会社に一括で見積もりができるので、使わない手はないと思います。

時間だけでなく手数料も節約できるので、まさに一石二鳥のサービスと言えます。

チョウタツ王の基本情報

| 運営会社 | 株式会社JC |

| 対象 |

個人・法人 |

| 契約方式 | 2社・3社間ファクタリング (業者による) |

| 手数料 | 0.5%〜20%(目安) |

| 利用可能額 | 30万円〜 |

| 入金スピード | 最短即日 |

| 手続き |

対面・オンライン完結 (業者による) |

| 公式サイト | https://choutatsu-o.com/chou_d/index.html |

チョウタツ王の口コミ・評判

-

-

チョウタツ王の口コミ・評判は便利?一括査定サイトの評価を調査

まとめ:フリーランス・個人事業主はファクタリングをして資金調達をしよう

今回はフリーランス・個人事業主におすすめのファクタリングを紹介しました。

ファクタリングは借金せずに最短即日で現金を得ることが可能な、画期的なシステムです。実際年々ファクタリングの取引件数は増えてきており、今後今よりもメジャーな資金調達手段になる可能性が非常に高いです。

黒字倒産という事態を避けるためにも、ファクタリングによる資金調達を検討してみてはいかがでしょうか?

今回は以上です。最後まで読んでいただき、ありがとうございました。

関連記事