不動産クラウドファンディングは、少額から手軽に始められる不動産投資として人気ですが、より高い利回りを狙うにはサービス選びが重要です。

利回りが高い案件は魅力的ですが、その分リスクも伴うため、「どのサービスを選ぶべきか?」「安全に運用するにはどうすればいいのか?」と悩む方も多いのではないでしょうか。

高利回り案件の中には、リスク管理や運営会社の信頼性をしっかり確認すべきものもあります。

そこで本記事では、平均利回りが高い不動産クラウドファンディングを厳選し、投資時の注意点について詳しく解説します。

リターンを最大化し、安全に投資したい方は、ぜひ参考にしてください。

※本コンテンツはプロモーション(PR)を含みます。また、詳しい最新情報に関しては必ず公式サイトをご確認ください。料金は特段の表示がない限りは全て税込表記です。

利回りが高い不動産クラウドファンディングの平均利回り一覧

まずは、次章から紹介する不動産クラウドファンディングの平均利回りを一覧にしておきます。

興味がある不動産クラウドファンディングがあれば、ぜひ登録してみてください。登録自体は無料のため、どんな案件があるのか全てチェックすることができます。

平均利回りが高い不動産クラウドファンディング8選

平均利回りが高い不動産クラウドファンディングを厳選して紹介します。

①COZUCHI|年利4~13%程度の高い利回りが魅力で途中解約が可能

おすすめ度: 5.0

おすすめポイント

- 不動産証券化のコンサルティング会社が選んだ高品質な物件に投資できる

- 配当利回りに上限がなく、フェアに利益を分配

- 年利率4~13%程度の高い利回り

- 途中解約が可能でいつでも換金できる

- 平均運用期間は11.2ヶ月と投資資金を短期間で回収できる

『COZUCHI』は、LAETOLI株式会社が運営する不動産クラウドファンディングです。

LAETOLI株式会社は、不動産証券化のコンサルティング業務や、不動産小口化商品の組成と販売を展開する不動産会社で、COZUCHI以外にも、「KABUKI X」というNFTやブロックチェーンを活用したサービスや、「TREE X」というクラウドファンディングのシステムも提供しています。

COZUCHIを利用すれば、経験を積んだプロが選んだ物件に投資できるので、より確実なリターンが期待できます。

優先劣後方式を採用しており、損失が出た場合、一定の損失割合までは運営会社が先に損失を負担してくれるので、投資家に有利な内容で投資できます。また、一般的な不動産クラウドファンディングでは、優先出資者に優先的に配当される一方で、配当利回りに上限が設定されているケースが多いです。

その点、COZUCHIでは優先出資者に優先的に配当されることはもちろんのこと、配当利回りに上限がなく、フェアに利益を分配しています。

ローリスクな商品設計を重要視しながらも、出資者により高いリターンの年利率4~13%程度のハイリターンを実現できるようサービス開発を行っています。

出資は1万円と少額から投資でき、途中解約が可能でいつでも換金できます。途中解約できる不動産クラウドファンディングは少ないですし、平均運用期間は11.2ヶ月と短期間で回収もできるので、ぜひ気軽に登録してみてください。

COZUCHIの基本情報

| 運営会社 | LAETOLI株式会社 |

| 想定利回り | 約4%〜13% |

| 最低投資金額 | 1万円 |

| 手数料 | ・月1回まで無料 ・2回目以降:一律330円(換金手数料のみ) |

| 運用期間 |

平均11.2ヶ月 (途中解約も可能) |

| 運用実績 | 〇 |

| 公式サイト | https://cozuchi.com/ |

COZUCHIの口コミ・評判

-

-

COZUCHI(コヅチ)の口コミ・評判は怪しい?詐欺の噂や危ないとの声を調査

②TECROWD|平均利回り10%以上の海外・新興国の不動産に投資できる

おすすめ度: 5.0

おすすめポイント

- 投資先はリターンが大きい中央アジア新興国の不動産に投資できる

- 平均利回り10.3%と驚異の高水準で中には11.5%のファンドも

- 円建て化を実施することで為替変動によるリスクを回避している

- マスターリース契約で空室リスク対策あり

- 運営会社が世界的不動産開発のグループ企業で信頼性が高い

『TECROWD』は、TECRA株式会社が運営する不動産クラウドファンディングです。

運営会社のTECRA株式会社はインベスコアグループに属する企業で、長年モンゴルにて金融業や不動産開発業を行ってきている大企業です。

イタリアの国際的格付機関であるMFR Rating Committeeから中央アジア企業としては非常に稀、モンゴル企業としては史上初である「A-High」という非常に高い格付けを取得しています。

そのため、経済成長が著しい中央アジア新興国の不動産に投資することが可能で、取り扱う不動産は、新興国の富裕層向け高級住宅や複合商業型オフィスビルが中心で、特にモンゴルやカザフスタンを中心とした中央アジアのエリアが多いです。

立地の問題で手が出しにくかった海外不動産投資ですが、TECROWDを利用することで、間接的に少額から海外不動産へ投資できます。

平均利回りは10.3%と驚異の高水準で、中には11.5%の利回りを出せています。

海外不動産は為替リスクも心配ですが、TECROWDでは本業を活かし、海外ファンドにおける物件取得費用、運用費用、分配金などの円建て化を実施することで為替変動によるリスクを回避しています。

「優先劣後方式を採用」・「マスターリース契約で空室リスク対策あり」と想定し得るリスクを可能な限り排除することができる仕組みを整っているため、海外不動産に投資して高い利回りを狙いたい方は、ぜひチェックしてみてください。

TECROWDの基本情報

| 運営会社 | TECRA株式会社 |

| 想定利回り | 平均10.3% |

| 最低投資金額 | 1万円 |

| 手数料 | 入出金の振込手数料のみ |

| 運用期間 |

4~30ヶ月 |

| 運用実績 | ◎ |

| 公式サイト | https://tecrowd.jp/ |

TECROWDの口コミ・評判

-

-

TECROWD(テクラウド)の口コミ・評判は?怪しい・買えないとの声を調査

③Victory Fund|大型案件が中心で短期間案件の高利回りが魅力

おすすめ度: 5.0

おすすめポイント

- 1億円を超える大型案件に投資できる

- 最初の1年間限定で賃料保証がある

- 優先劣後方式を採用しており、リスクヘッジができている

- 年利約8%〜10%程度の高い利回りを期待できる

- 運用期間は1年未満の案件が多く短期で回収が可能

『victory fund』は、カチデベロップメント株式会社が運営する不動産クラウドファンディングです。運営会社であるカチデベロップメント株式会社は、平成9年に設立され、東京エリアに特化した不動産業を行っています。資本金は1億円以上あり、資金面でも安心できるでしょう。

ファンドは募集金額が1億円を超える比較的大きめの案件が多いです。これまでに組成してきたファンドの募集金額は、すべて3,000万円以上です。募集金額が多いとそれだけ投資枠を確保できるため、投資しやすいという面でメリットになります。

victory fundでは、募集している案件の第1号に当たる案件は、2年間の長期運用を予定しており、最初の1年間だけ賃料保証が設けられています。

部倒産投資を行う上で気を付けるリスクは、元本割れと空室リスクです。特に空室が起きると、家賃が得られず、投資家に還元される利回りが低下します。しかし、1年間の賃料保証が付いているなら、配当額が下落しても心配ありません。

運用期間は6ヶ月〜12ヶ月と短期間のものが多く、すぐに利確できて、資金の流動性が高い点がVictory Fundのメリットの一つです。

また、優先劣後方式を採用しるなど、投資家のリスクを軽減する仕組みを採用しながらも、年利約8%〜10%程度のハイリターンを実現しています。

ローリスクでありながら、ある程度の高利回りを狙いたい方にVictory Fundはおすすめです。

Victory Fundの基本情報

| 運営会社 | カチデベロップメント株式会社 |

| 想定利回り | 約8%〜10% |

| 最低投資金額 | 10万円 |

| 手数料 | 振込手数料は投資家負担 |

| 運用期間 |

6ヶ月〜12ヶ月 |

| 運用実績 | 〇 |

| 公式サイト | https://victory-fund.jp/ |

Victory Fundの口コミ・評判

-

-

Victory Fund(ビクトリーファンド)の口コミ・評判は?成功例・失敗談を紹介

④大家どっとこむ|運用中でも現金引き落としが可能で優待制度が嬉しい

おすすめ度: 4.5

おすすめポイント

- 最低1万円と少額から投資が可能

- 優先劣後方式の採用しているため投資リスクが低い

- 運用中でも現金引き落としが可能

- 年利4%と平均利回りが高い(中には8~10%のファンドも)

- キャッシュバックという株主優待がある

『大家どっとこむ』は、株式会社グローベルスが運営する不動産クラウドファンディングです。

最低投資額1万円~始めることができ、現物不動産投資とは異なり、多額な初期費用、住宅ローンを組むなど負債を背負う必要がないため、失敗リスクを軽減したい方やまずは1万円を投じて利便性を確かめてみたいという方におすすめです。

優先劣後方式を採用しており、仮に不動産の収益が減ることや価格が下がることがあっても、先に損失を被るのは大家どっとこむの運営側です。

劣後出資金の割合は、案件全体額のおよそ3割に相当します。物件案件がもし損失を被っても、会社出資額分までなら投資家の出資金をマイナスにすることなく、物件運用・管理が行えます。

また、他社にはない特徴は、STOスキームというブロックチェーン技術を採用していることです。STOスキームを導入しているおかげで、運用期間中に現金が必要になっても口座内から引き落としができます。

平均利回りは、平均約4%前後、中には利回りが8.0%や10.0%のものもあります。これは一般的な不動産クラウドファンディングよりも比較的高利回りです。

大家どっとこむを運営している会社の親会社が発券している株券を1株でも持っていれば、物件案件に投じた金額に応じて1%のキャッシュバックが得られるという株主優待もあるので、興味がある方は、ぜひ投資を検討してみてください。

大家どっとこむの基本情報

| 運営会社 | 株式会社グローベルス |

| 想定利回り | 平均4% (8%〜10%程度のものも) |

| 最低投資金額 | 1万円 |

| 手数料 | ・会員登録:無料 ・口座開設:無料 ・振込手数料:無料(GMOあおぞらネット銀行) ・振込手数料:145円(GMOあおぞらネット銀行以外) |

| 運用期間 |

3ヶ月〜12ヵ月 |

| 運用実績 | 〇 |

| 公式サイト | https://cf-ooya.com/ |

大家どっとこむの口コミ・評判

-

-

大家どっとこむの口コミ・評判は?特徴やメリット・デメリットを解説

⑤OwnersBook|運営元が上場企業グループでエクイティ型なら約7%の高利回り

おすすめ度: 4.5

おすすめポイント

- 運営元が上場企業の100%子会社で不動産のプロ集団

- 優先投資枠で一般の投資家よりも優先的に投資ができる

- 手数料が無料な費目が多く業界内では安め

- 案件タイプは2種類で貸付型案件は全案件不動産担保付き

- エクイティ型なら7%程度の利回りが期待できる

『OwnersBook』は、上場企業の100%子会社であるロードスターインベストメンツ株式会社が運営する不動産クラウドファンディングです。

親会社は2017年には東証マザーズに上場しています。投資運用業や金融商品取引業など幅広い免許や登録を受けた会社で、不動産投資・運営など豊富な知識・経験を有しています。OwnersBookの案件も、不動産投資・運営のプロが厳選した物件を提供しています。

OwnersBookの参加方法には主に貸付型とエクイティ型の2タイプあります。

貸付型は、ク集めた資金を使い、お金を借りたい企業に対し、不動産等を担保として融資する方法です。エクイティ型は、クラウドファンディングで集めた資金を使い、単数または複数の特別目的会社(SPC)を経由して、不動産信託受益権や出資持分等を取得します。

通常案件の利回りが3%、高くても5%ほどなのに対し、年利7%以上のものがあるのがエクイティ型です。

OwnersBookでは、最低投資額1万円~始めることができますし、手数料も安く、会員登録・口座開設・口座維持・取引手数料が無料なので、余計なコストを掛けずに投資できます。

OwnersBookの基本情報

| 運営会社 | ロードスターインベストメンツ株式会社 ※東証マザーズ上場企業の100%子会社 |

| 想定利回り | 3%〜5% (エクイティ型なら7%) |

| 最低投資金額 | 1万円~ |

| 手数料 | ・会員登録:無料 ・口座開設:無料 ・案件取引:無料 ・入金:自己負担 ・出金:330円 |

| 運用期間 |

3ヶ月〜37ヶ月 |

| 運用実績 | ◎ |

| 公式サイト | https://www.ownersbook.jp/ |

OwnersBookの口コミ・評判

-

-

OwnersBook(オーナーズブック)の口コミ・評判は?出金手数料・貸し倒れリスクを解説

⑥TOMOTAQU|首都圏のサブリース物件に投資でき平均利回り約6%

おすすめ度: 4.5

おすすめポイント

- 運用期間は数ヶ月から2年程度と幅広いニーズに対応している

- 第三者とのマスターリース(サブリース)契約を結んでおり安定性が高い

- 1口10万円から少額から投資できる

- 独自のポイントシステムがある

- 平均利回り6%程度と高利回りが期待できる

『TOMOTAQU』は、株式会社イーダブルジーが運営する不動産クラウドファンディングです。

株式会社イーダブルジーは、首都圏を中心に、区分マンションや一棟レジデンス、戸建て、土地など、さまざまな不動産の売買・仲介・賃貸をおこなっています。独自の販売戦略スキームにより、スピーディーな取引をおこなう不動産会社です。

TOMOTAQUの案件は、すべて優先出資90%、劣後出資10%で運営されており、TOMOTAQUには優先劣後システムが導入されており、優先出資者である投資家の元本の安全性を高めています。

そのため、万が一、投資先の不動産の評価額が下落した場合でも、10%までであれば投資家の元本には影響はありません。

また、全ての商品に対して第三者とのマスターリース(サブリース)契約を締結しており、空室が発生しても一定の賃料が保証されるので、投資家に支払う分配金が減少する可能性が減ります。

そのため、元本や配当を確実に保証するものではありませんが、想定し得るリスクを可能な限り排除することができます。

1口10万円からと購入しやすいファンドですし、「トモタクポイント」という独自のポイントシステムが導入されています。新規会員登録やファンドの出資などのタイミングで付与され、貯まったポイントは出資金として利用することが可能です。

また、運用期間が3ヶ月から3年を目処に企画されており、運用期間の短い数か月程度のファンドから数年運用するファンドまで、幅広い運用期間の案件を組成しています。

TOMOTAQUの基本情報

| 運営会社 | 株式会社イーダブルジー |

| 想定利回り | 6%〜7% |

| 最低投資金額 | 10万円 |

| 手数料 | ・会員登録:無料 ・口座開設:無料 ・入金:投資家負担 ・出金:投資家負担 ・払戻:初回無料 / 2回目以降は145円 |

| 運用期間 |

3ヶ月~3年 |

| 運用実績 | 〇 |

| 公式サイト | https://www.tomotaqu.com/ |

TOMOTAQUの口コミ・評判

-

-

TOMOTAQU(トモタク)の口コミ・評判は?出金手数料や元本割れリスクを調査

⑦プロパティプラス|飯田グループのデザイナーズマンションに投資可能

おすすめ度: 4.5

おすすめポイント

- 収益性が高い自社のデザイナーズマンションに投資できる

- 安⼼の大手不動産会社「飯⽥グループ」が投資先を提供している

- 安⼼して投資できるよう限りなくリスク軽減策を講じている

- 会員同士なら出資分を譲渡できる(中途解約ができる)

- 賃料保証で配当減少リスクを低減している

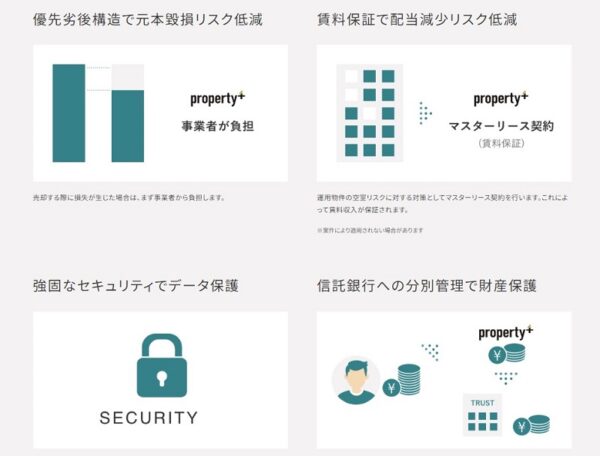

『プロパティプラス』は、東証プライム上場企業の飯田グループホールディングスのグループ企業である㈱リビングコーポレーションが運営している不動産クラウドファンディングです。

提供元であるリビングコーポレーションが所属する飯⽥グループホールディングスは、1⽇に約120⼾・1年間で約46,000⼾以上の家を提供しています。これは、⽇本全国で分譲⼾建住宅を購⼊された⽅々の約30%が当社グループから家を選んでいただいている計算になります。

プロパティプラスで提供されているファンドの投資対象は、運営会社の自社物件となっており、デザイナーズマンションです。投資用デザインマンション(quador/Branche)は、政令指定都市を中心に全国規模で商品開発を行っており、300棟以上の供給実績を誇るシリーズです。

主要都市に駅徒歩10分以内の好立地でありながら、高い人気を誇るデザイナーズマンションを提供しており、機関投資家や個人投資家 など幅広い方から支持を集めています。

「優先劣後構造」・「賃料保証」・「強固なセキュリティ」・「信託銀行への分別管理」など、安⼼して投資できるよう限りなく投資リスクの軽減策が多数講じられています。

プロパティプラスでは、会員同士で出資分の分譲を行うことができます。譲渡のために手数料は発生しますが、どうしてもお金が急ぎで必要になっときは、出資分の譲渡を検討しましょう。

最低投資金額は1口1万円の少額からできるので、ぜひ気軽に登録してみてください。

プロパティプラスの基本情報

| 運営会社 | 株式会社リビングコーポレーション |

| 想定利回り | 3.2%〜10% |

| 最低投資金額 | 1万円 |

| 手数料 | 全て無料 |

| 運用期間 |

3ヶ月〜 |

| 運用実績 | 〇 |

| 公式サイト | https://propertyplus.jp/ |

プロパティプラスの口コミ・評判

-

-

property+(プロパティプラス)の口コミ・評判は?特徴や体験談を解説

⑧汐留ファンディング|不動産コンサルティング会社が選んだ質の高い物件

おすすめ度: 4.5

おすすめポイント

- 不動産コンサルティングを本業にしているプロが運営

- 本業のネットワークを活かした優良な物件選定

- 組成ファンドによっては、提携保証会社による物件の買取保障が可能

- 1口1万円の少額から不動産投資が可能

- 関連会社である汐留グループ内の各種士業連携

『汐留ファンディング』は、同グループが会計事務所なども運営している、汐留グループが運営する不動産クラウドファンディング会社です。全てのファンドで年利6%〜10%と非常に高い利回りを誇っています。

そして、優先劣後方式を採用しているため投資をした人の元本割れなどの損失が発生しにくい仕組みになっているため、投資家に有利な内容で投資することが可能です。

また、汐留グループ内の、公認会計士、税理士、弁護士、社労保険労務士、司法書士、行政書士、弁理士等の専門家と連携することで、不動産売買や相続などお客様に対して最良且つ、安心できるサービスを提供しています。

また、運営会社は全国各地で実施してきた不動産コンサルティング業で培ったノウハウと仕入れネットワークがあります。過去に蓄積された不動産データベースを活用し、空室リスクを減らし、高利回りの収益不動産を提供することが可能です。

また、汐留ファンディング災害リスクに対しても士業の専門性を発掘したリスクヘッジを取り入れております。各種保険の組み込みや、物件の契約条項などにもリスクヘッジされる工夫を取り入れており、リスクの極小化が行えます。

汐留ファンディングの基本情報

| 運営会社 | 汐留プロパティ株式会社 |

| 想定利回り | 6~10% |

| 最低投資金額 | 1万円 |

| 手数料 | 振込手数料は投資家負担 |

| 運用期間 |

184日~ |

| 運用実績 | △ |

| 公式サイト | https://shiodome-funding.com/ |

汐留ファンディングの口コミ・評判

-

-

汐留ファンディングの口コミ・評判は?感想やメリット・デメリットを解説

利回りが高い不動産クラウドファンディングを選ぶ時のポイントと注意点

ここでは、利回りが高い不動産クラウドファンディングを選ぶ時のポイントと注意点を紹介します。本記事で紹介した不動産クラウドファンディングを選ぶ時の参考にしてみてください。

①リスクとリターンのバランス

高利回りの案件は高リスクであることが多いです。

例えば、開発中の物件や立地条件が悪い物件などはリスクが高く、その分リターンも高く設定されることが一般的です。

リスクを理解し、自分のリスク許容度に合った案件を選ぶことが大切です。

②物件の立地と市場動向

不動産の価値は立地に大きく依存します。利回りだけに注目するのではなく、その物件がある地域の不動産市場の動向や、今後の成長性をよく確認する必要があります。

人口増加エリアや再開発が進む地域はリスクが低く、安定した利回りを得やすいです。

③運営会社の信頼性と実績

不動産クラウドファンディングを提供する運営会社の信頼性や過去の実績を確認することが重要です。

透明性のある運営会社は、リスク管理がしっかりしており、投資家に適切な情報を提供します。また、過去の案件の成績やトラブルの有無を確認することで、その会社の信頼性を測ることができます。

本記事の中では『OwnersBook』と『プロパティプラス』は、上場企業のグループ会社が運営する不動産クラウドファンディングのため、信頼性がこの中では1番高いです。

④投資期間と流動性

投資期間が長い案件は、資金の流動性が低く、早期に資金を回収できない可能性があります。

また、途中解約ができない場合が多いため、長期的に資金を固定しても問題ないか確認が必要です。

短期間で高利回りが期待できる案件もありますが、それもリスクが高いことが多いです。

⑤リスク管理の仕組み

保証や担保が設定されているか確認することも重要です。

一部の不動産クラウドファンディングでは、元本保証がない場合が多いですが、物件に担保が設定されている案件や、損失リスクを低減するためのリスク管理体制が整っている場合、投資リスクを軽減することができます。

⑥配当タイミング

高利回りでも、配当が定期的に行われるかどうかは確認が必要です。案件によっては、最終的に売却される時まで利益が確定しないものもあります。

定期的なキャッシュフローを重視するのであれば、配当が定期的に行われる案件を選ぶことが賢明です。

⑦案件の多様性

ポートフォリオを分散することもリスク管理の一環です。

複数の物件に投資することで、特定の物件や地域の不調により全体の損失を被るリスクを軽減できます。

高利回りの物件ばかりに集中するのではなく、安定的な利回りの物件とのバランスを取ることが重要です。

不動産クラウドファンディングの平均利回りは年間5%

不動産投資型クラウドファンディングの利回りは約3~5%程度になります。

その中でも、利用するサービスや投資する不動産の種類によっても利回りは変化しますが、目安として利回り5%以上は高いと覚えておきましょう。

上記の条件で100万円を投資した場合、5万円(利回り5%)の年間収益が得られる計算となります。投資したお金の5%~8%の収益性を少ないと見るか、多いと見るかは人それぞれです。

ただ、中には利回り10%以上を出す案件もあるので、数多くのサービスに登録して多くの案件をチェックすると良いでしょう。

ちなみに、利回りには下記の3つの種類がありますが、基本的には①予定利回りをチェックしておけばOKです。

- 予定利回り(想定・期待利回り)

→出資者に対して配分される割合をあらかじめ予定されてもの - 表面利回り

→投資した金額に対して、1年間で得られる収入がいくらかを計算した割合 - 実質利回り

→投資した金額以外にも発生する諸経費や維持費を含めて、1年間で得られる収入を計算した割合

不動産クラウドファンディングでは、物件の維持費や管理費込みで出資するため「③実質利回り」を気にする必要はあまりありません。

しかし、他の投資を行う場合は実質利回りまで確認しないと思ったような利益が出ないケースがあるため、注意しておくべき利回りです。

不動産クラウドファンディングで利回りが出る収益ポイント

不動産クラウドファンディングで得られる利益は、大きく分けて以下の2種類です。

- キャピタルゲイン型

- インカムゲイン型

キャピタルゲインは、安く仕入れた物件を高く売却したときに得られる差益を主に差します。一方、インカムゲインは収益物件の運用中に得られる家賃収入がこれに当てはまります。

不動産クラウドファンディングはキャピタルゲイン型・インカムゲイン型のどちらの募集案件もあります。また、両方の利益を見込んだファンドも存在します。

キャピタルゲインとインカムゲインのどちらを重視するかは、物件の状況や特徴によって変わってきます。

| キャピタルゲイン型 | 物件の立地・規模・資産価値 |

| インカムゲイン型 | 運用歴・期待利回り |

不動産クラウドファンディングの利回りが低いと言われる理由

不動産クラウドファンディングの儲けが少ないと言われるのは、サービスに表記されている想定利回りが本来の利回り-管理コストで記載されているのが大きな要因です。

下記で言うと①です。再度利回りの種類をおさらいしましょう。

- 予定利回り(想定・期待利回り)

→出資者に対して配分される割合をあらかじめ予定されてもの - 表面利回り

→投資した金額に対して、1年間で得られる収入がいくらかを計算した割合 - 実質利回り

→投資した金額以外にも発生する諸経費や維持費を含めて、1年間で得られる収入を計算した割合

一般的な不動産投資では、物件の想定利回りがそのまま広告などに掲載されており、管理を外部に委託するかどうかは投資家自身が決めます。管理を投資家自身がおこなう場合は労力がかかる一方で、利益を丸ごと得ることが出来ます。

一方で、管理を専門の会社に委託する場合は利益の一部を委託費用として支払いますが、そのかわり円滑な投資運用が可能になります。

不動産クラウドファンディングは管理を委託する代わりに利回りが引かれた状態からの募集開始となります。そのため、不動産クラウドファンディングは単純に利回りが低い訳ではなく、その分もメリットがしっかりと存在します。

不動産クラウドファンディングの利回りを他の投資方法と比較

不動産クラウドファンディング以外の不動産投資との平均利回りの差は、次のようになります。

| 不動産クラウドファンディング | 3~5% |

| 現物不動産投資 | 5~8% |

| J-REIT | 3~4% |

| ソーシャルレンディング | 5~7% |

不動産投資には、不動産を実際に購入して賃貸者に貸して家賃収入を得る現物不動産投資、投資信託商品として売り出されているJ-REIT、資金を融資してほしい事業者に投資家が投資するソーシャルレンディングがあります。

現物不動産やソーシャルレンディングの平均利回りは5%以上と、不動産クラウドファンディングよりも高い利回りで、J-REITはほぼ同一の利回りになっています。

利回りだけ見ると現物不動産投資が優れていますが、現物不動産投資は購入時に数百万円の高額な資金がいるため、ハードルの高い投資方法です。

またソーシャルレンディングは少額投資ができますが、貸し倒れのリスクが存在するため、安全度は不動産クラウドファンディングが勝ります。

不動産クラウドファンディングが安定利回りを得やすい理由

不動産クラウドファンディングの収益性が高いか低いかに関しては、投資家自身の考え方にもよるところになります。

ただし、利回りが年間3%~5%というのは、他の投資方法と比較してもそこまで低い訳ではありません。

また、不動産クラウドファンディングの収益を考える際は、以下の3点も考慮する必要があります。

①物件管理の手間がかからない

不動産を購入すると、不動産業者を仲介として、売主と売買契約を結ぶ必要があります。

売買契約を結んだ後も、不動産の引き渡しのために「決済」や「不動産登記」などの手続きがあり、銀行に出向いたり、司法書士と話し合ったりと何かと時間を取られます。また、運用後は管理などの手間も大変です。

しかし、不動産クラウドファンディングであれば、運用前の事前準備も簡素化されており、運用中も事業者に運用を一任でき、ほったらかし運用が可能です。

②1口コミ1万円など少額で始めることができる

不動産投資型クラウドファンディングの一番のメリットと言えるのが、「少額で不動産投資ができる」点です。

不動産投資は本来非常にお金のかかるものであり、個人投資家の参入が難しい分野の1つです。数百万円はもちろんのこと、数千万円以上かかることも珍しくありません。

しかし、不動産クラウドファンディングなら、最低額1万円から投資できます。

③分散投資をしやすい

不動産クラウドファンディングでは、複数の案件やファンドに分散して投資することで、市場変化や自然災害によるリスクを分散することができます。

分散投資をする際は、条件の異なる物件に投資することが重要です。たとえば、違う地域の物件に投資することで自然災害に対するリスクヘッジになります。

また、住宅と商業施設といった種類の異なる物件であれば、経済状況の変化を受けにくくなるでしょう。

まとめ:不動産クラウドファンディングの利回りへ平均的だが安定性抜群

今回は不動産クラウドファンディングの利回りについて解説しました。

平均利回りを見てわかる通り、不動産クラウドファンディングは一攫千金を狙う投資方法ではありません。しかし、少ない金額から、手間をかけずに安定した利益が見込める点がメリットです。

一度に大きく儲けるのは難しいかもしれませんが、不動産クラウドファンディングをコツコツと続けることで、資産増加に近づけるでしょう。

今回は以上です。最後まで読んでいただき、ありがとうございました。

利回りを意識した戸建て投資のリスクなどについても知りたい方は下記記事も参考にしてください。