不動産クラウドファンディングは、少額から手軽に不動産投資ができる魅力的な仕組みですが、投資である以上「元本割れしないのか?」「できるだけ安全な案件を選びたい」と考える方も多いのではないでしょうか。

リスクを抑えた投資をするには、担保付きの案件や優先劣後構造を採用しているサービスを選ぶことが重要です。

安全性が高い案件は利回りがやや低めになることが多いものの、長期的に安定した運用を目指せます。

そこで本記事では、元本割れのリスクが低い不動産クラウドファンディングを厳選し、失敗しないためのポイントについて詳しく解説します。

安全に投資を始めたい方は、ぜひ参考にしてください。

※本コンテンツはプロモーション(PR)を含みます。また、詳しい最新情報に関しては必ず公式サイトをご確認ください。料金は特段の表示がない限りは全て税込表記です。

失敗・元本割れしづらい不動産クラウドファンディング7選

失敗・元本割れしづらい不動産クラウドファンディングを紹介します。クリックすると該当箇所へ飛べるので、気になるクラウドファンディングはチェックしてみてください。

①CREAL|上場企業運営で多種多様な大型不動産に投資できる

おすすめ度: 5.0

おすすめポイント

- 基本手数料が無料で配当額を満額で受領できる

- 年率約4〜5.5%の高い利回りを実現

- ホテル・オフィス・保育園・学校・物流施設など大型案件にも投資できる

- 投資家を保護する仕組みが整っている(分別管理・マスターリース)

- 上場企業が運営しており、限りなく貸し倒れリスクがない

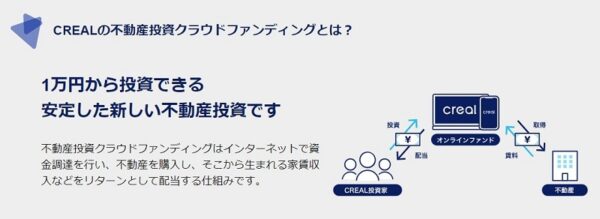

『CREAL』は、東証グロース上場企業であるクリアル株式会社が運営する不動産クラウドファンディングです。

上場企業は一定の資本力、外部監査、反社会勢力の交際がないかなどの審査を受けているため、社会的信用そして財務力において一定の基準をクリアしています。それだけに、倒産という自体には陥りにくく、また投資家に対して不正行為を働く可能性が低いです。

最低投資額1万円~始めることができ、基本手数料が無料です。同じような不動産投資では様々な手数料が発生するのが、大きな損失となることもありますが、CREALでは全て無料となっています。

利回りは、年利率4〜5.5%程度のハイリターンを実現しています。利回りが高ければ高いほど利息も多くもらえるため、配当金が高くなり儲けることができます。企業が通常銀行から融資を得る場合は、利息がかなり安くなっており企業も返済しやすいです。

そして、大きなメリットと感じるのが多種多様な大型不動産に投資できる点です。多くの不動産クラウドファンディングでは、居住用マンションだけという場合が多いですが、CREALではホテルやオフィスはもちろん、保育園や学校、物流施設など多種多様な投資先を選べます。

個人では、上記のような大規模なファンドにローリスクで投資できる機会は少ないので、大規模投資にローリスクで参加したい方は、ぜひ投資してみてください。

「分別管理」や「マスターリース契約」といった投資家を保護する仕組みも豊富です。CREALは業界内でも人気、実績共に屈指のサービスなので、迷ったらCREALを選んでおけば間違いないでしょう。

CREALの基本情報

| 運営会社 | クリアル株式会社 |

| 想定利回り | 4〜5.5% |

| 最低投資金額 | 1万円 |

| 手数料 | 全て無料 |

| 運用期間 |

8ヶ月〜18ヶ月 |

| 運用実績 | ◎ |

| 公式サイト | https://creal.jp/ |

CREALの口コミ・評判

-

-

CREAL(クリアル)の口コミ・評判は?やばい・投資できないとの声を調査

②Rimple|上場企業運営で東京23区の居住用マンションに投資可能

おすすめ度: 5.0

おすすめポイント

- 東証プライム上場企業が運営しており信頼性が高い

- 優先劣後方式を採用しているためリスクが低い

- 投資資金を短期間で回収できる(6ヶ月〜12ヶ月のものが多い)

- 東京23区の良質な投資用マンションに投資できる

- 利回り4%~5%前後と高利回りが期待できる

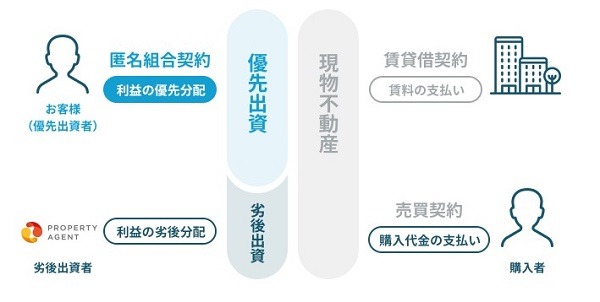

『Rimple』は、東証プライム市場に上場しているプロパティエージェントが運営する不動産クラウドファンディングです。

投資案件は、秋葉原、新宿、祐天寺など東京23区の投資用マンションが中心です。東京23区の物件は、稼働率が安定しやすく景気に左右されにくいので、ローリスク・ミドルリターンを狙って投資したい方におすすめです。

また、優先劣後方式を採用しているため、損失が出た場合、一定の損失割合までは運営会社が先に損失を負担してくれるので、投資家に有利な内容といえます。

利回りは4%~5%前後と高収益が期待できます。これは一般的な不動産クラウドファンディングよりも比較的高利回りです。利回りが比較的高めなので、ある程度収益を狙えるという点もメリットとなるでしょう。

また、募集案件には6ヶ月〜12ヶ月のものが多く、比較的短期間で投資金額を回収することが可能です。運用期間が短いので出資金の償還も早いです。償還された資金をさらに次のファンドに素早く出資できるなど、資金の回転が良くなるメリットもあります。

最低投資額1万円~始めることができるので、上場企業運営の信頼できる投資先で少額から投資したい初心者にもおすすめです。

Rimpleの基本情報

| 運営会社 | プロパティエージェント株式会社 |

| 想定利回り | 3%〜5% |

| 最低投資金額 | 1万円 |

| 手数料 | 出資金を入金する際の振込手数料のみ |

| 運用期間 |

6ヶ月〜12ヶ月 |

| 運用実績 | ◎ |

| 公式サイト | https://funding.propertyagent.co.jp/ |

Rimpleの口コミ・評判

-

-

Rimple(リンプル)の口コミ・評判は?特徴やメリット・デメリットを解説

③OwnersBook|運営元が上場企業グループでエクイティ型なら約7%の高利回り

おすすめ度: 5.0

おすすめポイント

- 運営元が上場企業の100%子会社で不動産のプロ集団

- 優先投資枠で一般の投資家よりも優先的に投資ができる

- 手数料が無料な費目が多く業界内では安め

- 案件タイプは2種類で貸付型案件は全案件不動産担保付き

- エクイティ型なら7%程度の利回りが期待できる

『OwnersBook』は、上場企業の100%子会社であるロードスターインベストメンツ株式会社が運営する不動産クラウドファンディングです。

親会社は2017年には東証マザーズに上場しています。投資運用業や金融商品取引業など幅広い免許や登録を受けた会社で、不動産投資・運営など豊富な知識・経験を有しています。OwnersBookの案件も、不動産投資・運営のプロが厳選した物件を提供しています。

OwnersBookの参加方法には主に貸付型とエクイティ型の2タイプあります。

貸付型は、ク集めた資金を使い、お金を借りたい企業に対し、不動産等を担保として融資する方法です。エクイティ型は、クラウドファンディングで集めた資金を使い、単数または複数の特別目的会社(SPC)を経由して、不動産信託受益権や出資持分等を取得します。

通常案件の利回りが3%、高くても5%ほどなのに対し、年利7%以上のものがあるのがエクイティ型です。

OwnersBookでは、最低投資額1万円~始めることができますし、手数料も安く、会員登録・口座開設・口座維持・取引手数料が無料なので、余計なコストを掛けずに投資できます。

OwnersBookの基本情報

| 運営会社 | ロードスターインベストメンツ株式会社 ※東証マザーズ上場企業の100%子会社 |

| 想定利回り | 3%〜5% (エクイティ型なら7%) |

| 最低投資金額 | 1万円~ |

| 手数料 | ・会員登録:無料 ・口座開設:無料 ・案件取引:無料 ・入金:自己負担 ・出金:330円 |

| 運用期間 |

3ヶ月〜37ヶ月 |

| 運用実績 | ◎ |

| 公式サイト | https://www.ownersbook.jp/ |

OwnersBookの口コミ・評判

-

-

OwnersBook(オーナーズブック)の口コミ・評判は?出金手数料・貸し倒れリスクを解説

④COZUCHI|年利4~13%程度の高い利回りが魅力で途中解約が可能

おすすめ度: 4.5

おすすめポイント

- 不動産証券化のコンサルティング会社が選んだ高品質な物件に投資できる

- 配当利回りに上限がなく、フェアに利益を分配

- 年利率4~13%程度の高い利回り

- 途中解約が可能でいつでも換金できる

- 平均運用期間は11.2ヶ月と投資資金を短期間で回収できる

『COZUCHI』は、LAETOLI株式会社が運営する不動産クラウドファンディングです。

LAETOLI株式会社は、不動産証券化のコンサルティング業務や、不動産小口化商品の組成と販売を展開する不動産会社で、COZUCHI以外にも、「KABUKI X」というNFTやブロックチェーンを活用したサービスや、「TREE X」というクラウドファンディングのシステムも提供しています。

COZUCHIを利用すれば、経験を積んだプロが選んだ物件に投資できるので、より確実なリターンが期待できます。

優先劣後方式を採用しており、損失が出た場合、一定の損失割合までは運営会社が先に損失を負担してくれるので、投資家に有利な内容で投資できます。また、一般的な不動産クラウドファンディングでは、優先出資者に優先的に配当される一方で、配当利回りに上限が設定されているケースが多いです。

その点、COZUCHIでは優先出資者に優先的に配当されることはもちろんのこと、配当利回りに上限がなく、フェアに利益を分配しています。

ローリスクな商品設計を重要視しながらも、出資者により高いリターンの年利率4~13%程度のハイリターンを実現できるようサービス開発を行っています。

出資は1万円と少額から投資でき、途中解約が可能でいつでも換金できます。途中解約できる不動産クラウドファンディングは少ないですし、平均運用期間は11.2ヶ月と短期間で回収もできるので、ぜひ気軽に登録してみてください。

COZUCHIの基本情報

| 運営会社 | LAETOLI株式会社 |

| 想定利回り | 約4%〜13% |

| 最低投資金額 | 1万円 |

| 手数料 | ・月1回まで無料 ・2回目以降:一律330円(換金手数料のみ) |

| 運用期間 |

平均11.2ヶ月 (途中解約も可能) |

| 運用実績 | 〇 |

| 公式サイト | https://cozuchi.com/ |

COZUCHIの口コミ・評判

-

-

COZUCHI(コヅチ)の口コミ・評判は怪しい?詐欺の噂や危ないとの声を調査

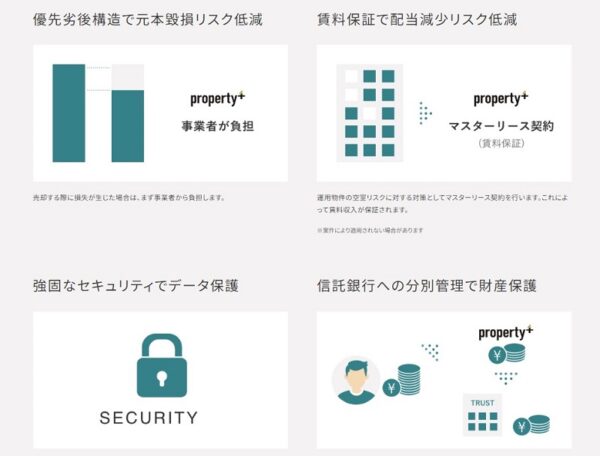

⑤プロパティプラス|飯田グループのデザイナーズマンションに投資可能

おすすめ度: 4.5

おすすめポイント

- 収益性が高い自社のデザイナーズマンションに投資できる

- 安⼼の大手不動産会社「飯⽥グループ」が投資先を提供している

- 安⼼して投資できるよう限りなくリスク軽減策を講じている

- 会員同士なら出資分を譲渡できる(中途解約ができる)

- 賃料保証で配当減少リスクを低減している

『プロパティプラス』は、東証プライム上場企業の飯田グループホールディングスのグループ企業である㈱リビングコーポレーションが運営している不動産クラウドファンディングです。

提供元であるリビングコーポレーションが所属する飯⽥グループホールディングスは、1⽇に約120⼾・1年間で約46,000⼾以上の家を提供しています。これは、⽇本全国で分譲⼾建住宅を購⼊された⽅々の約30%が当社グループから家を選んでいただいている計算になります。

プロパティプラスで提供されているファンドの投資対象は、運営会社の自社物件となっており、デザイナーズマンションです。投資用デザインマンション(quador/Branche)は、政令指定都市を中心に全国規模で商品開発を行っており、300棟以上の供給実績を誇るシリーズです。

主要都市に駅徒歩10分以内の好立地でありながら、高い人気を誇るデザイナーズマンションを提供しており、機関投資家や個人投資家 など幅広い方から支持を集めています。

「優先劣後構造」・「賃料保証」・「強固なセキュリティ」・「信託銀行への分別管理」など、安⼼して投資できるよう限りなく投資リスクの軽減策が多数講じられています。

プロパティプラスでは、会員同士で出資分の分譲を行うことができます。譲渡のために手数料は発生しますが、どうしてもお金が急ぎで必要になっときは、出資分の譲渡を検討しましょう。

最低投資金額は1口1万円の少額からできるので、ぜひ気軽に登録してみてください。

プロパティプラスの基本情報

| 運営会社 | 株式会社リビングコーポレーション |

| 想定利回り | 3.2%〜10% |

| 最低投資金額 | 1万円 |

| 手数料 | 全て無料 |

| 運用期間 |

3ヶ月〜 |

| 運用実績 | 〇 |

| 公式サイト | https://propertyplus.jp/ |

プロパティプラスの口コミ・評判

-

-

property+(プロパティプラス)の口コミ・評判は?特徴や体験談を解説

⑥TECROWD|平均利回り10%以上の海外・新興国の不動産に投資できる

おすすめ度: 4.5

おすすめポイント

- 投資先はリターンが大きい中央アジア新興国の不動産に投資できる

- 平均利回り10.3%と驚異の高水準で中には11.5%のファンドも

- 円建て化を実施することで為替変動によるリスクを回避している

- マスターリース契約で空室リスク対策あり

- 運営会社が世界的不動産開発のグループ企業で信頼性が高い

『TECROWD』は、TECRA株式会社が運営する不動産クラウドファンディングです。

運営会社のTECRA株式会社はインベスコアグループに属する企業で、長年モンゴルにて金融業や不動産開発業を行ってきている大企業です。

イタリアの国際的格付機関であるMFR Rating Committeeから中央アジア企業としては非常に稀、モンゴル企業としては史上初である「A-High」という非常に高い格付けを取得しています。

そのため、経済成長が著しい中央アジア新興国の不動産に投資することが可能で、取り扱う不動産は、新興国の富裕層向け高級住宅や複合商業型オフィスビルが中心で、特にモンゴルやカザフスタンを中心とした中央アジアのエリアが多いです。

立地の問題で手が出しにくかった海外不動産投資ですが、TECROWDを利用することで、間接的に少額から海外不動産へ投資できます。

平均利回りは10.3%と驚異の高水準で、中には11.5%の利回りを出せています。

海外不動産は為替リスクも心配ですが、TECROWDでは本業を活かし、海外ファンドにおける物件取得費用、運用費用、分配金などの円建て化を実施することで為替変動によるリスクを回避しています。

「優先劣後方式を採用」・「マスターリース契約で空室リスク対策あり」と想定し得るリスクを可能な限り排除することができる仕組みを整っているため、海外不動産に投資して高い利回りを狙いたい方は、ぜひチェックしてみてください。

TECROWDの基本情報

| 運営会社 | TECRA株式会社 |

| 想定利回り | 平均10.3% |

| 最低投資金額 | 1万円 |

| 手数料 | 入出金の振込手数料のみ |

| 運用期間 |

4~30ヶ月 |

| 運用実績 | ◎ |

| 公式サイト | https://tecrowd.jp/ |

TECROWDの口コミ・評判

-

-

TECROWD(テクラウド)の口コミ・評判は?怪しい・買えないとの声を調査

⑦ちょこっと不動産|運用期間が短めのキャピタル型案件が中心

おすすめ度: 4.5

おすすめポイント

- 最低1口1万円の少額から投資できる

- 優先劣後方式を採用しているため、リスクヘッジができている

- マスターリース契約で投資家のリスクを低減

- 年利4~7%程度のミドルリターンを実現

- 運用期間が短めのキャピタル型案件が中心

『ちょこっと不動産』は、株式会社良栄が運営する不動産クラウドファンディングです。

運営会社である良栄は、不動産開発・賃貸事業において長年の実績がある不動産会社です。市場分析や用地取得・施工からアフターサービスまでを一貫して行っていて、そのノウハウを活かした不動産ファンド事業として「ちょこっと不動産」を運営しています。

投資先は、レジデンスやオフィスビル、テナントビル、店舗などで、運用期間は4ヶ月~12ヶ月と短期間のファンドが多く、短期間で投資回収できる点がメリットです。最低投資額1万円~始めることができ、年利4~7%程度のミドルターンを実現しています。

また、優先劣後方式やマスターリース契約などの仕組みを採用し、投資家へのリスクを限りなく軽減しています。

ちょこっと不動産は、歴としては浅めですが、過去全て元本割れすることなく出資金の償還がなされ、想定利回り通りの配当が行われています。計画された想定利回りを外すことなく、安定した運用を続けている実績があります。

ちょこっと不動産の基本情報

| 運営会社 | 株式会社良栄 |

| 想定利回り | 約4%〜7% |

| 最低投資金額 | 1万円 |

| 手数料 | ・契約事務手数料:無料 ・譲渡事務手数料:11,000円 ・相続事務手数料:11,000円 ・出金手数料:GMOあおぞらネット銀行の場合145円(それ以外は無料) |

| 運用期間 |

4ヶ月〜12ヶ月 |

| 運用実績 | 〇 |

| 公式サイト | https://chokotto-fudousan.jp/ |

ちょこっと不動産の口コミ・評判

-

-

ちょこっと不動産の口コミ・評判は?特徴やメリット・デメリットを解説

不動産クラウドファンディングで想定される失敗リスク

不動産クラウドファンディングで想定される失敗リスクは下記の通りです。

①分配金が支払われない

不動産投資クラウドファンディングの大まかな仕組みは次のとおりです。

仕組み

- 投資家から資金を募る

- 集めた資金で運営会社が不動産の購入や運営

- 出資者に不動産の運用益に応じた利益を分配

不動産クラウドファンディングでは、賃料収入などによる収益をもとに出資割合にもとづいて分配金が支払われます。しかし、想定よりも収益が得られないと、分配金が支払われないリスクがあります。

また、最悪なケースでは、運営会社が倒産してしまい、元本さえも回収できなかったというケースも想定されます。

②元本割れしてしまう

元本割れとは、投資した金融商品の価格が購入代金を下回ることをいいます。

投資全体に言えることですが、不動産投資型クラウドファンディングには投資した金額に対して元本割れが起こるリスクがあります。購入した不動産の価値が下がれば、同然家賃も下がり、リターンが減ることも。

ただし、不動産クラウドファンディングは、「優先劣後方式 」が採用されることが多いです。

優先劣後方式とは、出資者が優先で営業者を劣後とし、万一収益が落ちた場合でも出資者が損しないようにする仕組みです。

80%の優先出資で20%の劣後出資の場合は、不動産評価額が下がっても下落率が20%以内であれば、損失は営業者が負担して出資者の元本の評価に影響が出ません。

つまり、劣後出資割合が高い案件を選ぶことで、自分が損失するリスクを減らすことができます。

③中途解約できない

不動産投資型クラウドファンディングは、原則としてファンドへの投資から運用期間終了までは途中解約ができないため、解約したくなっても運用期間が終わるまで待つしかありません。

第三者への譲渡も不可となっており、当しか都合で急な現金化もできないので、余裕を持って投資するよう心がけることが重要です。

ただ、「原則」できないなので、中には『COZUCHI』のように、途中解約できるパターンもありますので、様々なファンドをチェックしてみると良いでしょう。

④運営会社が倒産してしまう

不動産投資クラウドファンディングは不動産投資といっても、投資家が出資する相手は運営会社です。投資した運営会社が倒産してしまうと、出資したお金は基本的に還ってきません。

そのため、運営会社が安定しているかどうかも重要なチェックポイントです。安定している運営会社を選ぶことで、投資家の資金が守られるだけでなく、信頼性の高い案件に投資することができます。

また、質の高い案件が多く、倒産リスクが低い運営会社を選ぶことも重要です。安心して投資を行いたい人は、運営会社の実績や信頼性をしっかりと確認してから投資を検討することをおすすめします。

上場している、実績の多い不動産クラウドファンディングはこの点がしっかりとしているので、おすすめですよ。

⑤法規制リスク

不動産クラウドファンディングは比較的新しい分野であり、法規制が整備されているとは限りません。

新たな法規制が導入されたり、既存の規制が強化された場合、投資環境が変わり、予期しないリスクが発生することがあります。

⑥天災や事故

地震、台風、火災などの自然災害や事故によって不動産に損害が発生するリスクも考えられます。

保険が適用されない、または十分な補償が受けられない場合、投資が損失となる可能性があります。

不動産クラウドファンディングで失敗・元本割れをしないための対策

失敗しないための対策としては、次が挙げられます。

①運営会社・投資先のプロジェクトをしっかりと調査する

「不動産特定共同事業法」に基づく許可を取得している業者なのかは、必ず確認しましょう。

基本的には許可を得た、ある程度信頼できる事業者が多いですが、中には許可を得ていても経営状況や不動産投資の実績は異なります。また、非上場企業が運営している場合も珍しくないです。

そのため、不動産クラウドファンディングの事業者を選ぶ際は、利回りだけでなく、過去の実績や物件情報がきちんと開示されているかなどの信頼性を確認することが重要です。

また、経営状況については上場企業であればIR情報などを見て、直近の業績を確認するのがおすすめです。上場企業が運営している不動産クラウドファンディングであればIR情報も確認できるので、上場企業なのかも検討材料の1つしても良いかもしれません。

②優先劣後方式・マスターリース契約の案件を選ぶ

不動産投資で利益を得られるかは、物件の需要が大きく左右します。需要の高い物件であれば家賃収入や売却益も期待でき、反対に需要のない物件では家賃収入が入らない可能性もあります。

そのため、不動産投資クラウドファンディングの多くは、不動産投資のプロが厳選した不動産を提供することでリスクを軽減しています。特に最大のリスク軽減措置は、「優先劣後方式」と「マスターリース契約」です。

優先劣後方式とは、出資者が優先で営業者を劣後とし、万一収益が落ちた場合でも出資者が損しないようにする仕組みです。80%の優先出資で20%の劣後出資の場合は、不動産評価額が下がっても下落率が20%以内であれば、損失は営業者が負担して出資者の元本の評価に影響が出ません。

また、マスターリースとは、不動産オーナーから不動産会社が商業用不動産を一括して借り上げ、その不動産会社が第三者(入居者)に転貸することを目的とした賃貸借契約です。

これらのリスク軽減措置が取られている物件は、限りなくリスクが低いので、安全性を求めるなら、これら2つのリスク対策が講じられている案件を選ぶと良いでしょう。

③分散投資をしておく

どんなに対策をしても、100%損失リスクを回避することはできません。

そのため、必ず分散投資することを心がけましょう。不動産クラウドファンディングの魅力は最低1万円の少額から投資できることが強みです。

投資額も少ないので、多くのサービスに登録して、なるべく多くの案件に投資してリスクを分散しておくのがおすすめです。

④手数料や税金を考慮する

不動産クラウドファンディングには手数料がかかることが多く、これがリターンを減少させる原因となります。また、配当や売却益には税金がかかることがあり、それも考慮しておく必要があります。

不動産クラウドファンディングによって手数料の構造は異なります。投資家にかかる手数料の詳細を理解し、それが収益にどの程度影響するかを考慮します。

また、クラウドファンディングの収益には所得税や住民税がかかるため、税金対策も重要です。事前に税金について理解しておくことで、予想外の出費を避けられます。

⑤投資金額を抑えて始める

最初は少額から始めて、プラットフォームやプロジェクトの性質を理解しながら投資を行うことが賢明です。成功例や失敗例を学びながら徐々に投資額を増やしていくと良いでしょう。

不動産クラウドファンディングの失敗を上回るメリット

ここでは、不動産クラウドファンディングの失敗を上回るメリットを紹介します。

①1口コミ1万円など少額で始めることができる

不動産投資型クラウドファンディングの一番のメリットと言えるのが、「少額で不動産投資ができる」点です。

不動産投資は本来非常にお金のかかるものであり、個人投資家の参入が難しい分野の1つです。数百万円はもちろんのこと、数千万円以上かかることも珍しくありません。

しかし、不動産クラウドファンディングなら、最低額1万円から投資できます。

②不動産の購入・管理などの手間がかからない

不動産を購入すると、不動産業者を仲介として、売主と売買契約を結ぶ必要があります。

売買契約を結んだ後も、不動産の引き渡しのために「決済」や「不動産登記」などの手続きがあり、銀行に出向いたり、司法書士と話し合ったりと何かと時間を取られます。また、運用後は管理などの手間も大変です。

しかし、不動産クラウドファンディングであれば、運用前の事前準備も簡素化されており、運用中も事業者に運用を一任でき、ほったらかし運用が可能です。

③高い利益が期待できる

不動産クラウドファンディングは想定利回りの高いファンドを取り扱う会社が多いため、そちらに投資すれば多くの利益を得られます。

中には20%の利回りを誇っている不動産案件もあるため、各サービスに登録してチェックしてみると良いでしょう。

利回りが高ければ高いほど多くの分配金が得られますので、メリットも大きくなります。利回りは投資前に確認できるため、どのくらいの利益が見込めるかを事前に確認しておきましょう。

④個人投資できない不動産も扱える

不動産投資型クラウドファンディングでは大型マンションや商業ビル、病院などにも投資することができます。基本的に、よほどの資産家でない限り大型マンションや商業ビルへの投資はできまえん。

しかし、不動産クラウドファンディングであれば1円~大型プロジェクトに投資することができるため、通常投資することができない案件に少額投資してみたい方におすすめです。

⑤元本割れのリスクが低い

他の投資手段では総じて元本割れのリスクがあるのに対し、不動産クラウドファンディングではそのリスクを優先劣後方式を採用することで軽減処置を講じています。

優先劣後方式とは、出資者が優先で営業者を劣後とし、万一収益が落ちた場合でも出資者が損しないようにする仕組みです。

多くの事業者が優先劣後方式を採用しており、この仕組みによって元本割れのリスクが軽減されるため、投資家にとっては大きなメリットになるでしょう。

不動産クラウドファンディングに失敗しないためによくする質問【Q&A】

最後に、不動産クラウドファンディングに関するよくある質問をまとめたので、ぜひ参考にしてみてください。

①不動産クラウドファンディングで失敗する確率は?

失敗する確率を示したデータがないため具体的な数値は挙げられません。

失敗する確率は数値では示せませんが、「元本割れ」や「過去の利回り」は事業者によっては公開されている場合があるので確認できます。事前に過去の実績を確認することで、失敗する確率を抑えられるようになるでしょう。

そもそも、「失敗」の定義は人それぞれでもあります。大きく損失することが失敗な人もいれば、プラスであっても目標の数値に届かなければ失敗という人もいるでしょう。

②不動産クラウドファンディングは安心して投資できる?

不動産投資クラウドファンディングは1万円程の少額から投資でき、「優先劣後方式」や「マスターリース契約」など比較的リスクも抑えられているので初心者でも安心して投資できます。

しかし、投資である以上リスクは伴います。不動産投資クラウドファンディングも他の投資同様元本保証はなく、元本割れのリスクがあるのです。

また、事業者自体が倒産してしまうリスクもあります。事業者によっては元本割れ実績や経営状況を公開しており、情報公開をしっかりしている事業者は安心して投資しやすいでしょう。

③出資金の元本保証はある?

出資法で出資金元本の保証は禁止されているため、不動産クラウドファンディングは元本割れするリスクが存在します。

ただし、多くの事業者は優先/劣後出資方式を採用し、優先出資者(投資家)のリスクを軽減する仕組みで運営しています。

まとめ:不動産クラウドファンディングの失敗・元本割れを回避しよう

不動産投資クラウドファンディングは失敗リスクもありますが、リスクは抑えることができます。

少額から投資でき手間もかからないという魅力も大きいので、慎重に判断できれば初心者にもおすすめの投資です。

確実にリターンが貰えるわけではありませんが、リスク分散しておけば長期間で着実に利益を出せる投資方法なので、投資初心者の人にもおすすめです。

今回は以上です。最後まで読んでいただき、ありがとうございました。

関連記事