ソーシャルレンディングは、手軽に始められ、銀行預金よりも高い利回りが期待できる投資手法ですが、「安全に運用したい」「信頼できる大手企業が運営するサービスを選びたい」と考える方も多いのではないでしょうか。

特に、上場企業や大手金融グループが運営するサービスは、資本力や管理体制が整っており、安心感が高いのが特徴です。

一方で、サービスごとに案件の種類や利回り、リスクの違いがあるため、選び方が重要になります。

そこで本記事では、上場企業を含む大手が運営する、安定性の高いソーシャルレンディングサービスを厳選紹介します。

安全性を重視しながら資産運用を始めたい方は、ぜひ参考にしてください。

※本コンテンツはプロモーション(PR)を含みます。また、詳しい最新情報に関しては必ず公式サイトをご確認ください。料金は特段の表示がない限りは全て税込表記です。

大手企業運営のソーシャルレンディング4選【上場企業グループ含む】

早速、大手上場企業が運営しているソーシャルレンディングを紹介します。おすすめの大手上場企業が運営しているソーシャルレンディングは下記の通りです。

①AGクラウドファンディング|東証プライム上場のアイフルグループ会社運営

おすすめ度: 5.0

おすすめポイント

- 東証プライム市場上場企業であるアイフルのグループ会社が運営

- 長年の貸金業で培ったノウハウがあり信頼性が高い

- 最低1円からの少額で投資できる

- スマホさえあれば最短即日で投資することが可能

- 法人でも利用可能

『AGクラウドファンディング』は、アイフルグループの傘下であるAGクラウドファンディング株式会社が運営するソーシャルレンディングサービスです。

AGクラウドファンディングが募集しているファンドは、アイフルへの融資になるファンドと不動産担保ローンファンドの取扱いがあるため、貸し倒れや延滞のリスクが低いです。

また、アイフルは東証プライムに上場しているため、業績を四半期ごとに公表します。そのため、常に自分が融資したファンドがうまく行っているかどうか確認することができます。

業績が黒字であれば、倒産するリスクは低く、延滞や貸し倒れを起こしにくいため、運用期間が終わればきちんと融資した資金が戻ってきます。

AGクラウドファンディング株式会社は、親会社が長年の貸金業で培ったノウハウを生かしてソーシャルレンディングサービスを提供しています。

ソーシャルレンディングは、企業が倒産すると貸し倒れになるため元本保証はありません。そのため、事業者の資金回収能力や、投資先の選定基準が重要になります。

その点、AGクラウドファンディングは親会社が貸金業の豊富なノウハウと実績を持つアイフルであり、その経験を活かして運営されているため大きな信頼感があります。

1円からの少額で投資ができ、スマホさえあれば最短即日で投資することが可能です。審査も最短即日で結果が出るので、申請したその日に投資をスタートすることが可能です。

法人でも利用することができるので、ぜひ気軽に登録してみてください。

AGクラウドファンディングの基本情報

| 運営会社 | AGクラウドファンディング株式会社 |

| 想定利回り | 0.97%〜8.00% ※2024年10月~2025年9月実績 |

| 最低投資金額 | 1円 |

| 手数料 | 他銀行への振込手数料:一律99円 ※GMOあおぞらネット銀行は無料 |

| 運用期間 |

6ヶ月~24ヶ月 |

| 運用実績 | ◎ |

| 公式サイト | https://ag-crowdfunding.co.jp/ |

AGクラウドファンディングの口コミ・評判

-

-

AGクラウドファンディングの口コミ・評判は?成功例や失敗談を紹介

②クラウドバンク|投資対象が幅広く業界トップクラスの実績

おすすめ度: 5.0

おすすめポイント

- 純度99.99%以上の金を1000円という少額で取引可能

- 幅広いジャンルのファンドに分散投資できリスクを軽減できる

- 元本回収リスクの対策が徹底されている

- 証券会社が運営していて金融商品取引法下の運営体制

- 平均利回りは5%~7%と高い実績を保持

『クラウドバンク』は、日本クラウド証券株式会社が運営するソーシャルレンディングです。運営会社は、国の定める「第一種金融商品取引業者」として認定されており、財務局や証券取引等監視委員会からの厳しい審査をクリアした上で運営されているので安心できると言えます。

1口1万円からの少額で投資が可能で、余剰資金の乏しい方や、学生や主婦の方でも参加しやすい金額設定になっているため、投資に興味がありつつも初期投資の大きさがハードルになっていたという方も参加しやすいのが特徴です。

投資できるファンドは「不動産事業」・「太陽光発電」・「バイオマス」・「中小企業支援」と幅広く、分散等投資することがで、限りなくリスクを軽減できるので、安定したポートフォリオを組みたい方は、クラウドバンクを利用してみることをおすすめします。

利回りは平均5.87%と他社と比較しても高いですが、その一方で、投資家のリスクヘッジ対策もしっかりしており、サービス開始以来、元本回収率100%を維持しています。そのため、ローリスクミドルリターンの安定した投資を行いたい方におすすめできます。

また、最低1,000円から取引できる「純度 99.99%以上の金地金」にも投資でき、これは他社にはない取組みなので、株などの相場の下落局面に強く、経済環境の悪化や世界的な政情不安、紛争などの有事に備えたリスクヘッジ手段として活用したい方は、ぜひ登録してみてください。

クラウドバンクの基本情報

| 運営会社 | 日本クラウド証券株式会社 |

| 想定利回り | 5.8% |

| 最低投資金額 | 1万円 |

| 手数料 | 銀行振込手数料のみ |

| 運用期間 |

5ヶ月〜25ヶ月 |

| 運用実績 | ◎ |

| 公式サイト | https://crowdbank.jp/ |

クラウドバンクの口コミ・評判

-

-

クラウドバンクの口コミ・評判は悪い?やばい・危ないとの声を調査

③Funvest|大和証券/クレディセゾンGPが手掛ける堅実志向クラファン

おすすめ度: 4.5

おすすめポイント

- 大和証券グループ・クレディセゾングループ出資のFintertech が運営

- 厳格な審査を経た国内外案件に10万円から投資できる(1口1 万円×10口)

- 想定利回りは年率2〜4%台で値動きの大きい相場局面でもブレにくい

- 運用期間はおよそ7〜12 か月と短中期中心で資金を回収しやすい

- ファンド成立前から運用が開始されるため機会損失を抑制

『Funvest』は、貸付型(融資型)クラウドファンディングのプラットフォームです。

運営元のFintertechは大和証券グループ本社とクレディセゾンが共同出資して設立したフィンテック企業で、グループの与信ノウハウと厳格な審査プロセスを活かした「厳選案件」が最大の特徴です。

扱う案件は国内外の不動産開発資金、事業者ローン、売掛債権の流動化ビジネスなど。融資先は非上場企業が多いものの、決算分析や担保評価を含む多重チェックを経て選定されるため、これまで元本割れや延滞事例はありません。

Funvest のファンドは、運営会社が自己資金で先に貸し付けてから投資家を募集する「先行貸付」方式が標準です。ファンド成立前から利息が発生し、成立後に投資家の出資金が運営会社へ遡及返済される構造のため、投資家は待機期間の無利息リスクを負わずに済みます。

運営会社にとっても自己資金が入るため、回収できない案件を避けるインセンティブが働き、案件選定はさらに厳格になります。

Funvest は「預金より高利回り、株式より値動きが穏やか」という中庸なリスク・リターンを求める投資家に向いたサービスです。

10万円からの投資ハードルはあるものの、信用力の高い借手と短中期の運用期間が組み合わさることで、空白期間を抑えながら安定収益を狙えます。

さらに、Amazon ギフト券進呈などのキャンペーンも定期的に行われており、初回投資の利回りを実質的に底上げできる点も魅力です。

堅実志向でクラウドファンディングを始めたい人は、まずは無料会員登録で最新ファンドをチェックしてみてはいかがでしょうか。

Funvestの基本情報

| 運営会社 | Fintertech株式会社 (大和証券グループ/クレディセゾングループ) |

| 想定利回り |

年率2%〜4%程度(例:3.10〜3.30%の案件を募集) |

| 最低投資金額 | 10万円(10口) |

| 手数料 | デポジット口座への振込手数料のみ |

| 運用期間 | 約7〜12ヶ月 |

| 運用実績 | ◎ (2021年サービス開始後ファンド募集件数145本超[2025年6月時点]) |

| 公式サイト | https://ftt-funvest.jp/ |

Funvestの口コミ・評判

④Funds|上場企業の案件が多く優先招待などの独自サービスあり

おすすめ度: 4.5

おすすめポイント

- Funds優待が提供されるファンドも存在

- 上場企業の案件が多く安定性が高い

- ファンド独自の厳しい審査があり案件が厳選されている

- サステナブル投資やESG投資ができるファンドもある

- 応募方法は先着方式の他に抽選方式もある

『Funds』は、ファンズ株式会社が運営するソーシャルレンディングです。1口1円からの少額で投資でき、オンライン完結なので、仕事が忙しい方でも気軽に投資をすることができます。

案件は財務状況などを踏まえて厳しい審査をクリアした上場企業の案件が多いです。上場企業は「財務状況を開示する義務」があり、透明性が高いため、財務状況を確認しつつ客観的な投資が可能です。

しかも、Fundsでは、弁護士や公認会計士、株式アナリストなど金融商品のプロで構成された審査部門を編成。ファンド独自の厳しい審査をクリアしないと、ファンズに参加できない仕組みとなっています。

厳正な審査で選定した案件なので、投資初心者の方でも安心して投資を行うことができます。

また、Fundsの貸付投資では、借り手企業からの返済時の利息に加え、クーポン券やイベントの優先招待などの優待サービス「Funds優待」が提供されるファンドも存在します。

過去には、「大阪王将店舗で使える投資家特別割引券」や、「極楽湯RAKU SPAファンドの一部店舗で使える20%オフ優待」、「TRADファンドのホテルトラッド博多の宿泊費割引券」など、多数の優待が用意されていました。

ファンドの応募方法としては「先着方式」と「抽選方式」の2タイプが用意されているため、先着方式での応募に出遅れた場合でも抽選方式で申し込めるチャンスがあるため、ぜひ投資に参加してみてください。

Fundsの基本情報

| 運営会社 | ファンズ株式会社 |

| 想定利回り | 1%〜3% |

| 最低投資金額 | 1円 |

| 手数料 | デポジット口座に資金を振り込む際の振込手数料のみ |

| 運用期間 |

6ヶ月〜36ヶ月 |

| 運用実績 | 〇 |

| 公式サイト | https://relation.funds.jp/ |

Fundsの口コミ・評判

-

-

Funds(ファンズ)の口コミ・評判は?案件の特徴や体験談を調査

大手企業運営のソーシャルレンディング3選【不動産投資メイン】

ここでは、不動産投資メインの大手企業運営のソーシャルレンディングを紹介します。

①CREAL|上場企業運営で多種多様な大型不動産に投資できる

おすすめ度: 5.0

おすすめポイント

- 基本手数料が無料で配当額を満額で受領できる

- 年率約4〜5.5%の高い利回りを実現

- ホテル・オフィス・保育園・学校・物流施設など大型案件にも投資できる

- 投資家を保護する仕組みが整っている(分別管理・マスターリース)

- 上場企業が運営しており、限りなく貸し倒れリスクがない

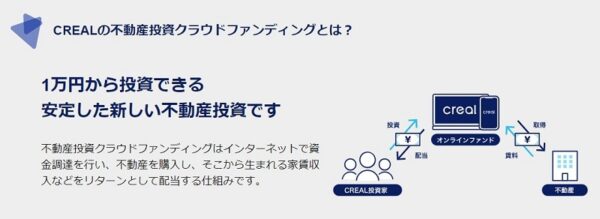

『CREAL』は、東証グロース上場企業であるクリアル株式会社が運営する不動産クラウドファンディングです。

上場企業は一定の資本力、外部監査、反社会勢力の交際がないかなどの審査を受けているため、社会的信用そして財務力において一定の基準をクリアしています。それだけに、倒産という自体には陥りにくく、また投資家に対して不正行為を働く可能性が低いです。

最低投資額1万円~始めることができ、基本手数料が無料です。同じような不動産投資では様々な手数料が発生するのが、大きな損失となることもありますが、CREALでは全て無料となっています。

利回りは、年利率4〜5.5%程度のハイリターンを実現しています。利回りが高ければ高いほど利息も多くもらえるため、配当金が高くなり儲けることができます。企業が通常銀行から融資を得る場合は、利息がかなり安くなっており企業も返済しやすいです。

そして、大きなメリットと感じるのが多種多様な大型不動産に投資できる点です。多くの不動産クラウドファンディングでは、居住用マンションだけという場合が多いですが、CREALではホテルやオフィスはもちろん、保育園や学校、物流施設など多種多様な投資先を選べます。

個人では、上記のような大規模なファンドにローリスクで投資できる機会は少ないので、大規模投資にローリスクで参加したい方は、ぜひ投資してみてください。

「分別管理」や「マスターリース契約」といった投資家を保護する仕組みも豊富です。CREALは業界内でも人気、実績共に屈指のサービスなので、迷ったらCREALを選んでおけば間違いないでしょう。

CREALの基本情報

| 運営会社 | クリアル株式会社 |

| 想定利回り | 4〜5.5% |

| 最低投資金額 | 1万円 |

| 手数料 | 全て無料 |

| 運用期間 |

8ヶ月〜18ヶ月 |

| 運用実績 | ◎ |

| 公式サイト | https://creal.jp/ |

CREALの口コミ・評判

-

-

CREAL(クリアル)の口コミ・評判は?やばい・投資できないとの声を調査

②Rimple|上場企業運営で東京23区の居住用マンションに投資可能

おすすめ度: 4.5

おすすめポイント

- 東証プライム上場企業が運営しており信頼性が高い

- 優先劣後方式を採用しているためリスクが低い

- 投資資金を短期間で回収できる(6ヶ月〜12ヶ月のものが多い)

- 東京23区の良質な投資用マンションに投資できる

- 利回り4%~5%前後と高利回りが期待できる

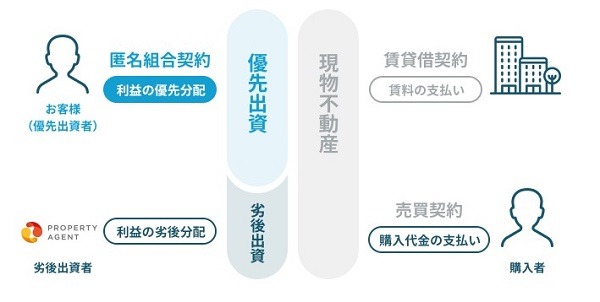

『Rimple』は、東証プライム市場に上場しているプロパティエージェントが運営する不動産クラウドファンディングです。

投資案件は、秋葉原、新宿、祐天寺など東京23区の投資用マンションが中心です。東京23区の物件は、稼働率が安定しやすく景気に左右されにくいので、ローリスク・ミドルリターンを狙って投資したい方におすすめです。

また、優先劣後方式を採用しているため、損失が出た場合、一定の損失割合までは運営会社が先に損失を負担してくれるので、投資家に有利な内容といえます。

利回りは4%~5%前後と高収益が期待できます。これは一般的な不動産クラウドファンディングよりも比較的高利回りです。利回りが比較的高めなので、ある程度収益を狙えるという点もメリットとなるでしょう。

また、募集案件には6ヶ月〜12ヶ月のものが多く、比較的短期間で投資金額を回収することが可能です。運用期間が短いので出資金の償還も早いです。償還された資金をさらに次のファンドに素早く出資できるなど、資金の回転が良くなるメリットもあります。

最低投資額1万円~始めることができるので、上場企業運営の信頼できる投資先で少額から投資したい初心者にもおすすめです。

Rimpleの基本情報

| 運営会社 | プロパティエージェント株式会社 |

| 想定利回り | 3%〜5% |

| 最低投資金額 | 1万円 |

| 手数料 | 出資金を入金する際の振込手数料のみ |

| 運用期間 |

6ヶ月〜12ヶ月 |

| 運用実績 | ◎ |

| 公式サイト | https://funding.propertyagent.co.jp/ |

Rimpleの口コミ・評判

-

-

Rimple(リンプル)の口コミ・評判は?特徴やメリット・デメリットを解説

③OwnersBook|運営元が上場企業グループでエクイティ型なら約7%の高利回り

おすすめ度: 4.5

おすすめポイント

- 運営元が上場企業の100%子会社で不動産のプロ集団

- 優先投資枠で一般の投資家よりも優先的に投資ができる

- 手数料が無料な費目が多く業界内では安め

- 案件タイプは2種類で貸付型案件は全案件不動産担保付き

- エクイティ型なら7%程度の利回りが期待できる

『OwnersBook』は、上場企業の100%子会社であるロードスターインベストメンツ株式会社が運営する不動産クラウドファンディングです。

親会社は2017年には東証マザーズに上場しています。投資運用業や金融商品取引業など幅広い免許や登録を受けた会社で、不動産投資・運営など豊富な知識・経験を有しています。OwnersBookの案件も、不動産投資・運営のプロが厳選した物件を提供しています。

OwnersBookの参加方法には主に貸付型とエクイティ型の2タイプあります。

貸付型は、ク集めた資金を使い、お金を借りたい企業に対し、不動産等を担保として融資する方法です。エクイティ型は、クラウドファンディングで集めた資金を使い、単数または複数の特別目的会社(SPC)を経由して、不動産信託受益権や出資持分等を取得します。

通常案件の利回りが3%、高くても5%ほどなのに対し、年利7%以上のものがあるのがエクイティ型です。

OwnersBookでは、最低投資額1万円~始めることができますし、手数料も安く、会員登録・口座開設・口座維持・取引手数料が無料なので、余計なコストを掛けずに投資できます。

OwnersBookの基本情報

| 運営会社 | ロードスターインベストメンツ株式会社 ※東証マザーズ上場企業の100%子会社 |

| 想定利回り | 3%〜5% (エクイティ型なら7%) |

| 最低投資金額 | 1万円~ |

| 手数料 | ・会員登録:無料 ・口座開設:無料 ・案件取引:無料 ・入金:自己負担 ・出金:330円 |

| 運用期間 |

3ヶ月〜37ヶ月 |

| 運用実績 | ◎ |

| 公式サイト | https://www.ownersbook.jp/ |

OwnersBookの口コミ・評判

-

-

OwnersBook(オーナーズブック)の口コミ・評判は?出金手数料・貸し倒れリスクを解説

大手企業運営のソーシャルレンディングの選び方のポイント

ソーシャルレンディングを利用する際、大手企業が運営するプラットフォームを選ぶことは信頼性や安全性の観点から重要です。

以下に、大手企業運営のソーシャルレンディングプラットフォームを選ぶ際のポイントを詳しく解説します。

①企業の信頼性と運営実績

大手企業であれば、金融庁や関係機関の規制を遵守しているかが重要です。上場企業や金融機関の子会社が運営している場合、一般的に透明性と信頼性が高いです。

長期間運営しているプラットフォームは、実績と信頼性があると考えられます。多くの投資家からの信頼を集めているかどうか、運営年数や実績を確認しましょう。

②投資案件の質と種類

大手のソーシャルレンディングは、多様な投資案件を提供していることが多いです。案件が幅広い分野にまたがっていると、リスクを分散させることができます。

そして、各投資案件のリスクやリターンについて、透明性が保たれているか確認しましょう。例えば、貸付先の企業やプロジェクトの詳細がきちんと開示されているかがポイントです。

③投資手数料やコスト面

ソーシャルレンディングでは手数料がかかる場合があります。

大手企業のプラットフォームは、運営コストが低いことが多いですが、手数料の詳細を確認して、利回りにどの程度影響するかを見極めることが重要です。

④利回りとリスクのバランス

高利回りを謳う案件にはリスクが伴う可能性が高いです。

大手企業運営のソーシャルレンディングでは、適切なリスク評価のもと、現実的な利回りを提供していることが多いです。

投資する際にはリスクとリターンのバランスをしっかりと考慮しましょう。

⑤カスタマーサポートとユーザビリティ

大手企業は、投資家向けのカスタマーサポートが充実していることが多いです。万が一のトラブルや不明点が生じた場合でも、迅速に対応してくれるかを確認しておきましょう。

大手企業のプラットフォームは、ユーザーフレンドリーな設計がされていることが多いです。使いやすさや操作性も選ぶ際の重要なポイントです。

大手上場企業が運営しているソーシャルレンディングを利用するメリット

ここでは、大手上場企業が運営しているソーシャルレンディングのメリットを解説します。

①倒産よる元本割れのリスクが低い

上場企業や上場企業のグループ企業が運営しているソーシャルレンディングは、運営会社の倒産による元本割れの可能性が非上場の会社に比べて低いです。

厳しい基準をクリアして証券取引所に上場しているので、非上場企業と比較すると、財務状況に余裕があり倒産リスクは低いと言えるでしょう。

ただしソーシャルレンディングは国土交通省から事業の認可を得る際に資本金1億円以上など、人的・資本的体制について厳しい審査が行われます。

そのため非上場の運営会社であっても財務状況については一定の信頼性は担保されており、どの事業者も安心して出資できる環境にあります。

②IR情報を確認できるので経営状況を把握しやすい

上場企業は、ホームページでIR情報が公開されているため、経営状況や財務状況を把握しやすいメリットがあります。

ソーシャルレンディングでは投資家は少なくない資金を運営会社に預ける形となるので、運営会社の経営状況をしっかり数字で把握できるのは安心感に繋がります。

③安定性の高いファンドに投資できる

大手上場企業やそのグループ会社が運営するソーシャルレンディングでは、その会社ならではの信頼性・安定性の高いファンドを多く扱っています。

不動産で言えば、自社開発・自社保有物件ゆえにどこよりも詳細な情報を保有していますし、運用もしっかり利益の出る形で行われます。

こうした自社開発・運用のファンドは投資家にとってはリスクの低い安定した投資対象となるのは、大きなメリットと言えるでしょう。

個人レベルでは上記のような大型案件に投資することはできませんので。

④充実したサポート体制が整っている

大手企業が運営している場合、顧客サポートやシステム運用のためのリソースが充実しており、迅速かつ効率的な対応が期待できます。

投資家が不明な点を問い合わせる際やトラブルが発生した場合にも、適切なサポートを受けられる点がメリットです。

⑤多様な投資案件が用意されている

大手企業が関与することで、より多様な投資案件が提供される可能性があります。

上場企業は幅広いネットワークや事業機会を持っているため、さまざまな分野でのソーシャルレンディング案件を扱うことができます。

これにより、投資家はリスク分散が可能です。

⑥知名度とブランド力がある

大手上場企業が運営している場合、知名度が高いため、投資家にとっての信頼性が上がります。

ブランド力のある企業が運営するプラットフォームでは、多くの投資家が集まりやすく、これにより新規案件のスピーディーな成立が期待されます。

大手上場企業が運営しているソーシャルレンディングを利用するデメリット

一方で、大手上場企業が運営しているソーシャルレンディングのデメリットは下記の通りです。

①利回りは非上場の運営会社より低い傾向がある

投資対象としての安定性が高い大手・上場企業のソーシャルレンディングですが、非上場企業の運営と比較して唯一劣るのが想定利回りが低い点です。

ソーシャルレンディングの利回りは約4~5%程度になります。その中でも、利用するサービスや投資する不動産の種類によっても利回りは変化しますが、目安として利回り5%以上は高いと覚えておきましょう。

その中で、非上場のソーシャルレンディングでは年率10%の想定利回りを出しているファンドもあります。一方、大手・上場企業運営のソーシャルレンディングでは年率3%〜5%程度と相場通りになっていることが多いです。

とはいえ、その他の投資案件と比較すると、ソーシャルレンディングの安全性は群を抜いていますし、FXや仮想通貨、株の信用取引などの投機的な取引に比べると元本を毀損するリスクは低く、運営会社が上場・非上場どちらであっても低リスクな金融商品です。

しかも、ソーシャルレンディングの最大の魅力は少額で多くの商品に分散投資できることです。そのため、高利回りを求める方は、大手上場企業の案件に申込み、安全性を確保しつつ、高利回り案件を扱っている非上場企業の案件にも並行して投資しておくと良いと思います。

②競争倍率が高いので申し込めないことも

ソーシャルレンディングは、気軽にどなたでも投資することが可能ですが、その反面、人気がありすぎるため投資したくてもできないことが多いです。

特に、上場企業のソーシャルレンディングは安定性が高いので、競争倍率が高く申し込めないことも多々あります。人気のサービスでは募集から1分足らずで応募上限が埋まってしまうことも多々あるため、投資する機会を逃してしまうことも珍しくありません。

投資できないまま現金で持っている期間は金利がゼロですので、投資効率も落ちてしまいます。この課題に対して、最近では先着順ではなく抽選方式のサービスも増えてきました。複数のサービスに登録しつつ、抽選でも応募していくことが成功させる秘訣となります。

③投資案件はつまらないものが多い

大手企業が運営している場合、リスクを避けるために、比較的安全性の高い案件のみが提供されることがあります。

そのため、ハイリスク・ハイリターンを狙う投資家にとっては、提供される案件が魅力的でない可能性があります。

選べる案件が限られるという点で、リターンを狙いたい投資家には物足りないと感じることがあるかもしれません。

④手数料が高めに設定されていることが多い

上場企業が運営する場合、手数料が比較的高めに設定されることがあります。

大手企業は運営コストが高く、また安定した利益を求める傾向があるため、投資家に対する手数料が割高になる可能性があります。

手数料が高いと、利回りに影響を与えるため、総合的な収益性が低下する可能性があります。

⑤運営側の利益優先の可能性

大手企業が運営することで、企業の利益を優先した運営が行われる可能性があります。

例えば、運営側が集めたい資金に応じてリスクが高めの案件が提供されることも考えられます。

企業の利益が投資家の利益と必ずしも一致しない場合もあるため、案件選びに慎重になる必要があります。

まとめ:大手上場企業のソーシャルレンディングで安定性の高い投資を

今回は、大手上場企業のソーシャルレンディングを紹介しました。

主要なソーシャルレンディングを比較すると、出資者の安全性を高める優先劣後方式は採用していることや、1口1万円からの少額投資を可能にしている点はほぼ共通でした。

ただし、優先劣後方式の出資割合は5%~30%と大きく幅があり、運営会社ごとの安全性への取り組みが反映されているので注意が必要です。

また、扱う物件の種類や数にも非常に差があり、長期運用か短期運用かも分かれています。

現時点で多くの事業会社がクラウドファンディングについては発展途上ですが、総合的に満足できて、安心して投資ができるサービスをぜひ見つけてみてください。

最初の一歩としては、信頼性抜群の上場企業が運営しているソーシャルレンディングはおすすめです。登録自体は無料なので、ぜひ気軽に登録してどんな案件があるのかチェックしてみてください。

今回は以上です。最後まで読んでいただき、ありがとうございました。