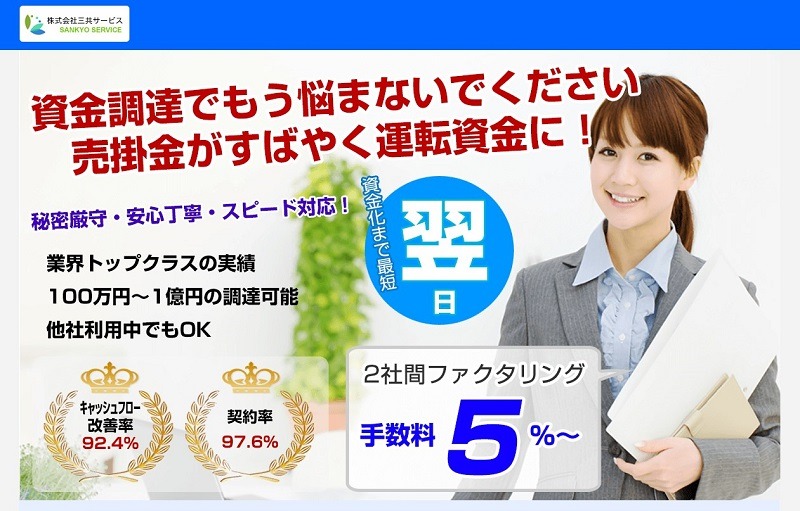

「資金繰りの課題を解決し、経営の安定化を図りたい」そんな多くの事業者の声に応えてきたのが、ファクタリングサービス『三共サービス』です。

豊富な実績と信頼を誇る三共サービスは、売掛金の早期現金化を実現し、急な資金需要にも迅速に対応できるのが大きな魅力です。特に、中小企業や個人事業主にとって、手軽な手続きと明確な料金体系が安心ポイントとなっています。

銀行融資とは異なり、負債を増やすことなく資金調達が可能なため、事業の成長や運転資金の確保に最適です。

そこでこの記事では、三共サービスの特長や利用するメリットを詳しく紹介します。あなたの資金繰りの課題を解決するヒントが見つかるかもしれません。

※本コンテンツはプロモーション(PR)を含みます。また、詳しい最新情報に関しては必ず公式サイトをご確認ください。料金は特段の表示がない限りは全て税込表記です。

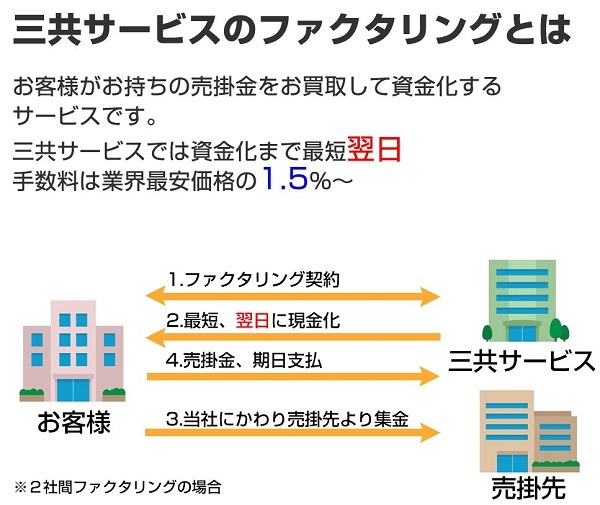

三共サービスのファクタリングとはどんなサービス?

まずは、三共サービスのファクタリングの基本情報から見ていきましょう。

三共サービスのファクタリングの基本情報

| 運営会社 | 株式会社三共サービス |

| 対象 |

法人のみ |

| 契約方式 | 2社間ファクタリングのみ |

| 手数料 | 5%〜 (2社間ファクタリング平均8%) |

| 利用可能額 | 50万円~3,000万円 |

| 入金スピード | 最短翌日 |

| 手続き |

全国(オンライン対応可能) ※対面契約、対面審査はあり |

| 公式サイト | https://sankyo-fs.jp/ |

三共サービスのファクタリングの特徴

『三共サービス』は、老舗で現在は月間100件以上の取引を行っている、実績豊富なファクタリング会社です。

法人に特化しており、事業実態がしっかりと確認できる法人に対してのみ厳格な審査を行い長期的に付き合っていくことを目的としていることがわかります。

手数料は初めて利用する人は無料、平均だと8%になり、他社からの乗り換えで手数料が下がることもあるので、コストを抑えたい方には魅力的なサービスとなっています。

また、経営改善にも協力してくれ、三共サービスでファクタリングを利用した企業の経営改善率は実に92.4%です。

ただ資金調達できるだけでなく、「経営改善のためにはどうすべきか」という視点に基づいてファクタリングを実施してくれるのが三共サービスのメリットです。

「ノンリコース・無担保無保証」や「診療報酬・介護報酬の買取にも対応」など、サービス面も充実しています。

ファクタリング会社としては日本でもトップクラスに実績があり、ファクタリングやコンサルティングの高いパフォーマンスから、非常に人気の高い優れたファクタリング会社と言えます。

三共サービスのファクタリングの口コミ・評判【利用者の声や評価】

では、実際に三共サービスのファクタリングを利用した方の口コミ・評判を紹介します。

良い口コミ・評判

まずは、良い口コミ・評判を紹介します。

良い口コミ:評判①:一桁台の手数料でやっていただけた

扱う物量が増えて、一時的にお隣の倉庫の一角をレンタルするための初期費用が、見積もりの段階で思ったよりもかかることがわかり資金が必要になりました。

融資も考えたのですが、すでに物量的に限界でしたので一刻も早くということで三共サービスさんにファクタリングをお願いしました。

やはり融資を利用するよりも多少高くつきますが、一桁台の手数料でやっていただけたので、早急に資金が必要な時はファクタリングの利用はおすすめできます。

(引用:公式サイト)

良い口コミ:評判②:ご連絡から2日で売掛金を資金化させていただきました

急な設備投資が必要になってしまい、早急に対応してくれる資金調達先を探していたところ、弊社のWebページをみつけ、そこから直接ご連絡をいただきました。

比較的大きな金額の契約となりましたが、ご連絡から2日で売掛金を資金化させていただきましたので、お客様の業務の遅れも発生せず、ファクタリングは初めてだったけど利用してよかったとのお声をいただきました。

(引用:公式サイト)

良い口コミ:評判③:手数料や資金化までの期間など条件が最もよかった

設立当初から付き合いのあった地元銀行からの融資を断られてしまい、弊社を含め数社に相談をしているとのことでした。

最終的に手数料や資金化までの期間など弊社の条件が一番いいとのことで弊社と契約となりました。その後は資金繰りも安定し、しばらくは資金のことで悩む必要はなくなったとのことです。

(引用:公式サイト)

良い口コミ:評判④:手数料を低く抑えることができ経営に専念できた

取引先からの希望でソフトウェア仕様の変更が発生して、大幅に納期がずれてしまい、それに伴う資金繰り悪化のため弊社へご相談いただきました。

3社間での取引をご希望でしたので、書類のやり取りなどに多少お時間をいただきましたが、手数料を低く抑えることができたため、資金繰りにかかるコストは最小限に、経営に専念していただくことができました。

(引用:公式サイト)

良い口コミ:評判⑤:他社より手数料を三分の一に抑えることができた

他社にて継続してファクタリングをなされていましたが、今回契約前日になり断られ弊社にお申し込みをいただきました。弊社の乗換割引キャンペーンをご覧いただき、以前ご利用になられていた手数料の三分の一に手数料を抑えることができお喜びいただきました。

代表者様に以前、金融トラブルがあり銀行借り入れが難しい状況でしたので、他の資金調達の方法をご提案させていただきそれまでの繋ぎでご契約させていただきました。

(引用:公式サイト)

良い口コミ:評判⑥:今では色々な相談も気軽にできる関係になり、頼もしい存在になった

現状の契約の内容や、通常の入金サイクル等をお伝えし、見積もりをお願いしたところ、キャンペーンの効果もあって、手数料が前の会社よりかなり安くなりました。

すぐに乗り換えて、今では色々な相談も気軽にできる関係になり、頼もしい存在となっています。

(引用:サクフリ調査)

良い口コミ:評判⑦:手続きでは専任の担当者が最後までサポートしてくれた

費用面、事務面で負担の少ないサービスでした。2社間の手数料は高いと聞いていたのですが、意外と割安感のある料金でした。

手続きでは専任の担当者が最後までサポートしてくれたため、本業に支障をきたすような事はなかったです。

(引用:サクフリ調査)

まとめ:良い口コミ・評判

三共サービスのファクタリングは、手数料の低さとスピーディーな対応が高く評価されています。

融資よりも早く資金を調達でき、一桁台の手数料で利用できたという声があり、急ぎの資金ニーズにも適しています。特に、契約から2日で売掛金を資金化できたケースや、他社よりも手数料が三分の一になった事例もあり、コスト削減の面でも魅力があります。

また、3社間ファクタリングを利用することで手数料をさらに抑えることができ、経営に専念できる環境が整えられたという意見もあります。

乗り換え割引キャンペーンを活用し、より有利な条件で契約できた利用者もおり、手数料や契約条件の柔軟性も強みとなっています。

さらに、専任の担当者が最後までサポートするため、手続きがスムーズに進み、本業に支障をきたすことなく利用できたという安心感も得られています。

継続的な相談ができる関係を築ける点も、信頼性の高さを示しています。

悪い口コミ・評判

一方で、悪い口コミ・評判には下記のようなものがありました。

悪い口コミ・評判①:審査が厳しく終了するまで1週間以上待った頃でした

最初は2,3日で終わると言われた審査ですが、実際には財務状況を詳しく精査され、審査終了の知らせが来たのは1週間以上待った頃でした。

(引用:サクフリ調査)

悪い口コミ・評判②:とにかく審査が細かかったなと思いました

とにかく審査が細かかったなと思いました。

(中略)

内容確認や追加資料提出のやり取りなどで余計な日数がかかってしまい、資金ショートする一歩手前で、心臓に悪い日々でした。

もっと柔軟に審査をしてくれると良いと思います。

(引用:サクフリ調査)

悪い口コミ・評判③:個人事業主の方は対象外

売掛金をお買い取りして最短2日で資金化 資金繰りを全力でサポート:三共サービス

三共サービスのファクタリングは法人様が対象のサービスです。

個人事業主の方は対象外となりますのでご了承くだ…https://t.co/A2lc5l55y8 #yaplog— yod1031 (@yod1031) August 12, 2017

まとめ:悪い口コミ・評判

三共サービスのデメリットとして、審査が厳しく時間がかかる点が指摘されています。

最初は2〜3日で審査が完了すると案内されていたものの、実際には財務状況を詳しく精査され、1週間以上待たされるケースがあったようです。

特に、審査の細かさにより、内容確認や追加資料の提出が求められたことで、資金ショート寸前になり、不安な状況が続いた利用者もいます。

迅速な資金調達を期待していた場合、審査の柔軟性がもう少しあれば助かるとの意見も見られます。

また、個人事業主は利用できず、法人のみが対象のサービスとなっているため、個人での資金調達を希望する場合は他のファクタリング会社を選ぶ必要があります。

以上、三共サービスのファクタリングの口コミ・評判でした。

ご覧の通り、三共サービスのファクタリングを受講しているユーザーの満足度には個人差があります。次の章で、三共サービスのファクタリングを受講するメリット・デメリットを紹介します。

三共サービスのファクタリングを利用するメリット

基本情報を抑えていただいたところで、三共サービスのファクタリングの魅力をさらに深堀していきます。他社と比較した時の三共サービスのファクタリングのメリットを紹介します。

①初回利用時は手数料が無料になる

三共サービスはファクタリングを初めて利用する人は手数料無料で利用できます。

- ファクタリングで資金調達をしてみたいけど、利用したことがないから心配

- 法外な手数料を要求されたらどうしよう

ファクタリングを1度も利用したことがない人の中には、このように不安を感じる人も多いのではないでしょうか?

三共サービスではあれば、初めてファクタリングを利用する人は無料で利用できるので、手数料の心配をすることなく、安心してファクタリングを利用できます。

②他社からの乗り換えで手数料が下がる

三共サービスは他社からの乗り換えで手数料を引き下げる取り組みも行っています。

三共サービスの公式サイトによると、「他社ファクタリングをご利用中のお客様を対象に、平均で10%ほど、手数料がお安くなる、お乗り換えキャンペーンを実施中です」と明記されています。

他社をすでに利用しており、「手数料が高い」と感じている方は、まずは三共サービスへ相談してみるとよいでしょう。

③経営改善率92.4%という実績あり

三共サービスでファクタリングを利用した企業の経営改善率は実に92.4%です。

ファクタリングはただ利用すればいいというわけではありません。ファクタリングは将来的に入金になる予定の資金を、前倒しで受け取り、決して安くない手数料が発生するので、根本的に資金繰りが改善するわけではありません。

三共サービスはファクタリング業務以外にもコンサルティング業を営んでいるので、顧客にとってベストな方法での買い取りを行ってくれます。

ただ資金調達できるだけでなく、「経営改善のためにはどうすべきか」という視点に基づいてファクタリングを実施してくれるのが三共サービスのメリットです。

④法人専用のため、信頼できるサービス

三共サービスは法人しか利用できません。法人は個人事業主と比べて事業の実態を確認しやすく、社会的な信用度も高いため、三共サービスと取引できるのは信頼できる法人のみとなっています。

これは三共サービスが「なんでもいいから買い取って手数料収入を受け取りたい」という視点では経営をしていない証拠だと言えるでしょう。事業実態がしっかりと確認できる法人に対してのみ厳格な審査を行い長期的に付き合っていくことを目的としていることがわかります。

法人専用となっているという点も三共サービスが信頼できるファクタリング会社であるという証拠です。

⑤ノンリコース、無担保・無保証で利用できる

三共サービスのファクタリングはノンリコース、無担保・無保証で行われます。ノンリコースとは万が一、売掛債権がデフォルトした場合、その損失はファクタリング会社が負ってくれるというものです。

売掛債権には取引先の経営不信や倒産などによって不良債権化するリスクがありますが、ファクタリングを利用すればこのリスクをファクタリング会社へ転嫁することができます。

また、保証人がいなくても利用できるので、融資の際に「経営者保証をつけたくない」という法人代表者の方も三共サービスのファクタリングであれば安心して利用できます。

⑥診療報酬・介護報酬の買取にも対応している

三共サービスでは診療報酬・介護報酬の買取りにも対応しています。

診療報酬債権とは、クリニックや病院などの医療機関が被保険者やその扶養者に対して保険診療を行ったことの対価として、社会保険診療報酬支払基金や国民健康保険団体連合会(基金等)から支払いを受ける債権です。

三共サービスであれば非常に安価で診療報酬や介護報酬の債権の買取にも対応しているので、資金繰りに悩んでいる医療機関や介護施設の方は、まずは三共サービスへ相談するとよいでしょう。

三共サービスのファクタリングを利用するデメリット

前章ではメリットを紹介しましたが、もちろんデメリットもあります。本章ではデメリットも紹介するので、しっかりと把握しておきましょう。

①必要書類が多い

三共サービスは審査に必要な書類が多いという点もデメリットです。

必要書類

- 身分証明書(免許証・パスポートなど顔写真付きのもの)

- 会社謄本(履歴事項全部証明書)コピーでも可

- 決算書(直近2期分)

- 売掛先への請求書

- 成因資料(契約書・納品書・注文書・発注書など)

- 入出金の通帳・当座勘定表(当座をお持ちの場合)

- 小切手帳・手形帳(当座をお持ちの場合)

- 納税証明書

オンライン完結のファクタリング会社の中には、必要な書類は「本人確認書類と請求書だけ」というところも多数あります。

三共サービスは、厳格な審査を行うため、非常に多くの書類の提出が必要になるので、他社と比較して書類を用意するための手間が非常に多くかかってしまうという点に注意しましょう。

②即日調達ができない(最短翌日)

三共サービスは即日資金化は不可能です。

三共サービスは対面契約、対面審査を行うのが基本ですので、審査や契約手続きに時間がかかります。そのため、入金までは「最短翌日」となっています。

ファクタリング会社の多くが「最短即日」で資金化できることと比較すると、三共サービスは入金までのスピードが遅いと言えます。

もし、最短即日で入金して欲しい方は、手数料率が業界最安級の『QuQuMo』を利用することをおすすめします。

③個人事業主・フリーランスは利用できない

三共サービスのファクタリングは個人事業主は利用できません。三共サービスは法人しか取り扱いがないためです。個人事業主に対して取り扱いがないファクタリングは大手の銀行系ファクタリング会社くらいです。

それだけ三共サービスは信頼できるファクタリング会社だということができますが、ほとんどの会社が個人事業主やフリーランスに対してもファクタリングを実施していることと比較すると、三共サービスが法人しか取り扱いがないのはデメリットだと言えるでしょう。

もし、個人の方でファクタリングを検討している方は、個人向けのサービスが充実している『QuQuMo』や『PayToday』の利用を検討すると良いでしょう。

④50万円未満は買取できない

三共サービスは50万円未満の買い取りはできません。買取価格は50万円〜3,000万円と決められています。そのため、数万円単位の少額の売掛債権を、三共サービスでファクタリングすることは不可能です。

売上規模が小さな小規模事業者は三共サービスではファクタリングできない可能性があります。売上規模が小さな小規模事業者は、『QuQuMo』や『PayToday』の利用を検討することをおすすめします。

以上が三共サービスのデメリットです。上記のデメリットが気にならい方には、三共サービスはおすすめなので、ぜひ利用してみると良いでしょう。

一方で、上記のデメリットが気になる場合は、関連記事『ファクタリングおすすめ比較ランキング』をご覧ください。

三共サービスのファクタリングはこんな人におすすめ

以上の内容を踏まえ、三共サービスのファクタリングがどんな人におすすめかをまとめます。

以上が、三共サービスのファクタリングがおすすめな人です。上記の中で一つでも当てはまる方は、三共サービスのファクタリングはおすすめですよ。

査定だけでなら無料でできるので、とりあえず申込んでみて損はないと思いますよ。

三共サービスのファクタリングの問合せから契約まで

この章では、三共サービスのファクタリングのファクタリングを利用した際の流れについて解説します。申し込みから入金までの流れは以下の通りです。

step

1相談・問い合わせ

まずは『公式サイト』から気軽に問い合わせを行いましょう。

三共サービスではホームページ上の問い合わせフォームに次のような内容を入力することで簡単に問い合わせることができます。

入力する情報

- 会社名

- 連絡用電話番号

- メールアドレス

この他、三共サービスでは電話やFAXでも相談を受け付けていますので、「売掛債権を資金化したい」と考える方は、まずは気軽に問い合わせてみましょう。

step

2申し込み

問い合わせの後は申し込み手続きを行います。

申し込みの際には次のような情報を三共サービスへ伝えます。

申込時に必要な情報

- 名前(会社名)

- 代表者名

- 携帯電話

- 会社電話番号

- 会社所在地

- 売掛先企業の情報

これらの情報は電話でヒアリングされますので、丁寧に答えるようにしてください。

なお、電話でのヒアリングは5分〜10分程度で終了し、終了後すぐに売掛先企業の審査が始まります。

step

3面談・審査

三共サービスではヒアリンから得た情報をもとにした審査の他に面談での審査も行われます。

面談は申込企業が三共サービスへ訪問するか、三共サービスの職員が会社へ訪問する形で行われます。

面談時には審査で必要な書類を持参しなければなりません。

三共サービスの審査で必要な書類は次の通りです。

必要になる書類

- 身分証明書(免許証・パスポートなど顔写真付きのもの)

- 会社謄本(履歴事項全部証明書)コピーでも可

- 決算書(直近2期分)

- 売掛先への請求書

- 売掛債権成因資料(契約書・納品書・注文書・発注書など)

- 入出金の通帳・当座勘定表(当座をお持ちの場合)

- 小切手帳・手形帳(当座をお持ちの場合)

- 納税証明書

三共サービスの審査では納税証明書など、市区町村役場などの行政機関の窓口で取得しなければならない書類がいくつかあります。

漏れのないように用意してください。なお、面談は1時間程度で終了します。

step

4最終確認

審査終了後、買取金額、掛け目、手数料などが三共サービスから提示されます。

買取条件に同意ができる場合には、契約日の取り決めを行います。

step

5契約・ファクタリング実行

ファクタリングの条件に問題がないのであれば、契約手続を行います。

三共サービスでは、契約時にも次のような書類が必要になります。

必要になる書類

- 印鑑証明(買取先の件数により変わります)

- 会社謄本(履歴事項全部証明書2通)

- 社判・実印

印鑑証明や商号登記簿謄本など、契約時にも行政機関で取得しなければならない書類が多数あります。

なお、契約のための面談ができない場合には、郵送などで契約手続きをすることも可能です。

三共サービスとよく検討されるファクタリングとの違いを比較

ここまで読んでいただき、三共サービスを利用するか迷われている方に向けて、三共サービスとよく比較検討されるファクタリングをまとめて、三共サービスとどこが違うのかを比較してみました。

まず、三共サービスの特筆すべき特徴をまとめると下記の通りです。

- 初回利用時は手数料が無料になる

- 他社からの乗り換えで手数料が下がる

- 経営改善率92.4%という実績あり

- 法人専用のため、信頼できるサービス

- ノンリコース、無担保・無保証で利用できる

- 診療報酬・介護報酬の買取にも対応している

上記を踏まえ、三共サービスとよく比較検討されるファクタリングは下記が挙げられます。

①ビートレーディング|審査通過率98%で幅広い業種・会社への融資に対応

『ビートレーディング』は、ファクタリング業界の中でも歴史が古く、業績も豊富なファクタリングサービスです。

業界内でも入金スピードが早いことに定評があり、審査は最短30分で終了、午前中に申し込みを行えば最短2時間での資金調達が可能です。

ビートレーディングは、利用する債権額に制限がないため、利用者の用途に応じて自由に金額を設定できます。小口から大口まで幅広く対応が可能であるため、あらゆる企業が利用できるファクタリングだと言えるでしょう。

また、ビートレーディングのファクタリング手数料は3社間は2%~、2社間であれば4%~となっており、業界内でもリーズナブルです。

そして、赤字や債務超過、税金滞納など様々な事情がある事業者でも、専任の担当者が親身に相談に乗ってくれるため、審査通過率98%という数字を実現しています。

ビートレーディングは、個人事業主や創業直後の企業や中小企業でも幅広い業種の方でも資金調達が可能です。

他社ではファクタリングの審査が下りなかった方でも、ビートレーディングであれば対応してくれる可能性が高いので、ぜひ無料査定を受けてみてください。

-

-

ビートレーディングの口コミ・評判は怪しい?審査落ちした人の声を調査

②ベストファクター|スタッフの専門知識が高く償還請求権なしで買取可能

『ベストファクター』は、手数料2%~と業界でトップクラスに安いファクタリングサービスです。審査から入金まで最短1時間で対応してもらえるので、今すぐに現金が欲しい方におすすめです。

ベストファクターは、法人、個人事業主、フリーランスと事業形態に関係なく利用できます。しかも、売掛金の確認が取れれば、担保や保証人が不要で利用可能です。

契約方式は2社間、3社間どちでも利用可能で、2社間取引のメリットは利用者とベストファクターでやり取りで完結するので、取引先にバレないところです。

そして、ベストファクターは、償還請求権なしで買い取りしてもらえます。償還請求権とは、債務者から金銭債権などが支払われないとき、支出した費用分の金銭の返還を求める権利です。

「償還請求権なし」で買い取ってもらえるため、万が一、売掛金を回収できなくなった場合でも、返済を求められる心配がありません。

また、スタッフの専門知識が豊富で、財務コンサルティングサービスも行っています。ファクタリングのことに限らず資金繰りについて相談することができ、会社の資金繰りを解決する助けになってくれます。

-

-

ベストファクターの口コミ・評判は?審査の厳しさや必要書類を解説

③ジャパンマネジメント|償還請求権がなく3社間でも対応が可能

『ジャパンマネジメント』は、最短即日で審査完了、翌日には資金調達可能なファクタリングサービスです。

個人事業者は信用度の問題から、融資を受けにくいのが現状です。しかしジャパンマネジメントでは、売掛先が法人であれば、個人事業者でも問題なく現金化できます。

ジャパンマネジメントは独自の審査方法とノウハウによって、他社へファクタリングのことを知られません。

2社間取引の場合は相手に知られないよう進められますが、サービスによっては情報が漏れるリスクもありますが、ジャパンマネジメントは秘密厳守を約束しているため、銀行や取引先に知られずにファクタリングできます。

また、ジャパンマネジメントは、償還請求権がないのでリスクなしで利用可能です。万が一、売掛金を回収できなくなった場合でも、返済を求められる心配がありません。

2社間と3社間ファクタリングどちらも利用可能で、出張対応で全国どこでも利用できるため、即日で資金を調達したい方は、ぜひ利用を検討してみてください。

-

-

ジャパンマネジメントの口コミ・評判は?審査の厳しさや特徴を解説

以上が類似サービスになります。上記以外の類似サービスをさらに知りたい方は、関連記事『おすすめのファクタリングサービス一覧|口コミ・評判も紹介』をご覧ください。

三共サービスのファクタリングに関するよくある質問【Q&A】

最後に、三共サービスのファクタリングに関するよくある質問をまとめましたので、参考にしてみてください。

①面談・ヒアリングではどんなことが聞かれますか?

以下のようなことを聞かれます。

- 会社概要

- 事業内容

- 売掛先との取引年数

- 取引状況

②手数料はどのくらいになりますか?

2社間ファクタリングで平均8%ほどとなっています。

③売掛債権に対する掛け目は?

通常70~80%程となっています。(売掛先の与信力により変動)

(参考:公式サイト)

まとめ:三共サービスのファクタリングの対象は法人のみで信頼性が高い

今回は、三共サービスのファクタリングの口コミ・評判を紹介しました。

経営者が選択肢の一つとして知っておくと便利なサービスが「三共サービス」のファクタリングです。

新規事業で資金不足・取引先の入金遅延で資金不足・急激な売上増減による資金不足。資金繰り問題は、経営者なら誰でも一度は頭を悩まされた経験があるものでは無いでしょうか。

「三共サービス」のファクタリングは、売掛金さえあればたとえ融資が難しい状況でも利用可能です。50万円から最大1億円までの資金調達が最短翌日にでき、手数料は業界最安基準1.5%です。

金融業界のプロフェッショナルで経験豊富なスタッフが親身になって対応する為、万一の時には安心して頼れるサービスです。

今回は以上です。最後まで読んでいただき、ありがとうございました。